中国主流ADAS应用报告

新四化甚嚣尘上,商业化却步履蹒跚。黑科技的未来色彩固然能引发公众遐想,但企业仍需考虑技术的功利用途,将“科幻片”变成“堂前燕”。我们选择了目前应用范围最广的ADAS(高级驾驶辅助系统)作为研究对象,基于汽车之家大数据,对当前市场在售(包含停产在售)的163个品牌,总计992个车系、7364款车型进行了数据分析,展现中国汽车市场ADAS应用情况。是硬科技还是伪需求?大规模量产是否遥遥无期?消费者又能否买帐?一文告诉你答案。

30秒快速阅读:

1、在所有在售车中,360度全景影像、自动紧急刹车AEB/前向碰撞预警FCW搭载率最高;5-10万元低端车型也有相应ADAS配置。

2、预计今年L2级ADAS的搭载量将突破80万辆。2020年起,ADAS市场将迎来爆发增长。

3、政策硬性要求、主机厂打造产品差异化和消费者对新技术青睐是助推ADAS市场发展的三大决定性因素。

4、ADAS技术已由高端向中低端市场不断渗透,新能源汽车更具搭载ADAS的价值。此外,本土供应商崛起将是ADAS爆发增长期的一大看点。

数据说明:本文所选取的市场在售(包含停产在售)汽车产品,数据截止至2019年10月;所呈现出来的数据结果代表ADAS细分功能的搭载率,而不是市场渗透率;相关数据与车型数量相对应,并非与市场销量相对应。

● 国内ADAS市场搭载情况数据分析

自动驾驶技术分级中的L1和L2都属于ADAS范畴,然而它却只是一项辅助驾驶技术。广义上来说,起辅助驾驶作用的功能都可以算作ADAS,其种类多达20余种。本文主要选择了以下8类进行分析:盲区监测BSD(也称“并线辅助”)、自动紧急刹车AEB/前向碰撞预警FCW(因数据库特殊原因,将这两者归为一类)、车道偏离预警LDW、车道保持辅助LKA、自动泊车APS、疲劳驾驶预警BAWS、自适应巡航ACC(自适应巡航+全速自适应巡航)、360度全景影像。

罗兰贝格最新调研数据认为,“到2030年,中国智能驾驶市场规模将达4900亿元。”主机厂人士预计,今年L2级ADAS的搭载量将突破80万辆。供应商代表也很乐观,“到2025年,80%的上市新车都会搭载ADAS。”前景如此明朗,现状究竟如何?我们用数据来说话。

1、360度全景影像、自动紧急刹车AEB/前向碰撞预警FCW搭载率最高,车道保持辅助LKA和自动泊车APS搭载率最低

按照所有在售车型的ADAS细分功能搭载率来看,在7364款车型中,360度全景影像、自动紧急刹车AEB/前向碰撞预警FCW、车道偏离预警LDW有着较高的搭载率。超过1/3的在售车型搭载盲区监测BSD、疲劳驾驶预警BAWS和自适应巡航ACC。车道保持辅助LKA和自动泊车APS这两类配置的搭载率最低,只有超过2成的在售车型有所搭载。

2、50-100万元的车型ADAS配置最丰富,5-10万元低端车型也有相应配置

按照所有在售车型的指导价维度来看,售价为50-100万元高端车型的ADAS配置最为丰富,考虑购买该价位产品的用户基本不用担忧科技配置低的问题。30-50万元车型的ADAS配置也较为丰富,至少3成以上的在售车型都搭载这8类ADAS功能。10-20万元是畅销的汽车售价区间,该区间的汽车产品ADAS搭载率并不特别高,且也多体现在高配车型上,用户购车时需留心鉴别。

10万是一个分水岭,5-10万元区间的车型虽然也有相应ADAS配置,但搭载率很低,这与成本有很大关系。综合来看,对于追求科技配置的准车主来说,将预算提升到15万元以上较为妥当。

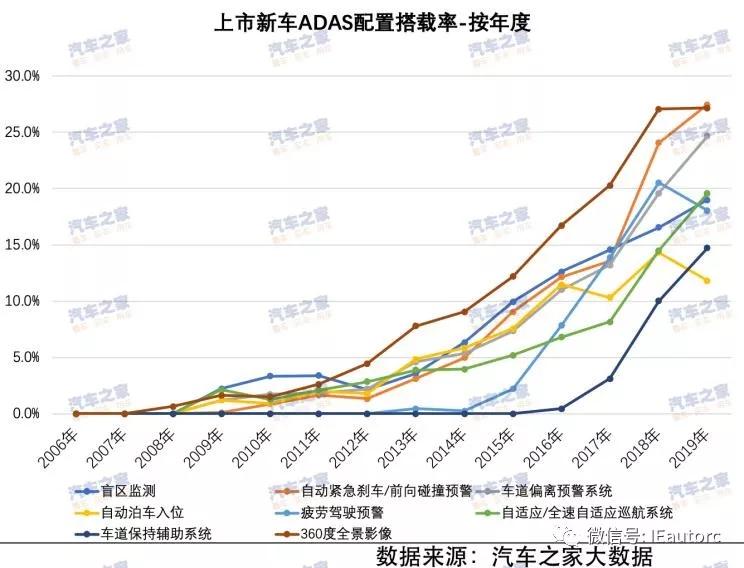

3、2015年起ADAS搭载率大幅增长

针对以上ADAS功能,通过对2006-2019年各年度所有上市新车的搭载情况进行分析。数据结果显示,2014年以前,除疲劳预警BAWS和车道保持辅助LKA以外,其他几项配置均已在新车上有所体现,不过搭载率不高。2015年起,上市新车ADAS配置日渐丰富,搭载率快速攀升,2017年以后这种趋势更加明显。

尽管ADAS搭载率快速上升,但2019年(截止到10月)仍只有不足3成的上市新车有所搭载,从价位分布来看,所有上市新车大部分集中在10-15万元区间,其次是15-20万元区间,因此造成整体ADAS搭载率不高。这也反映了ADAS市场具有很大的市场空间。未来,会有越来越多的新车将搭载ADAS功能,用户在购车时会有更多选择的余地。

● 2020年起ADAS市场将迎来高增长

根据罗兰贝格最新市场调研数据显示,预计到2030年,中国智能驾驶市场规模将达到4900亿元。有理由相信,ADAS可能是庞大市场规模的重要支撑。主要原因是,ADAS无论在技术还是商业化等方面都具备了成熟条件。相比之下,自动驾驶在技术和法规等方面都不够完善,要真正实现大规模商业化还比较遥远。

“今年中国L2级ADAS的搭载量预计突破80万辆,中国品牌占据绝大部分份额。”长安汽车智能化研究院总经理何举刚称,目前L1级ADAS是量产主力,而L2级ADAS的量产高峰将会在未来2-3年出现。

主机厂对ADAS的需求相当明确,供应商基于此也作出了准确的市场预判。2018年是中国ADAS大规模量产化的元年,接下来几年市场会呈现出快速增长。博世底盘控制系统中国区自动驾驶高级产品经理黄罗毅认为,“ADAS应用趋势会发展得越来越快,甚至比想象中的快得多。”另外,采埃孚亚太区电子及驾驶辅助系统工程总监邢勋称,2020-2021年,ADAS市场可能会迎来井喷期,整体规模会大幅增长。

据悉,博世和本土主机厂合作的40个ADAS项目已经实现量产,同时超过200个项目正在实施。据浙江亚太机电股份公司副总裁施正堂透露,该公司今年有将近10个ADAS项目在和主机厂做测试及匹配,明年就将增加到20个。

结合主机厂和供应商的表态,ADAS市场将迎来高增长是确定无疑的,只不过是具体车型所搭载的ADAS配置有高低之分。如果不考虑ADAS配置等级高低,施正堂预计,2025年将会有80%的新车会搭载ADAS。

● 政策、车企和消费者是三大推动因素

近几年,全球ADAS市场呈现出高增长态势。就中国而言,有研究报告称,2015年我国ADAS市场规模约117亿元,2020年以后将超过千亿元。

ADAS市场发展的推动因素主要来自于政策、主机厂和消费者三个层面。欧盟及美国等主要市场早在2010年代初就将L1级ADAS功能列入了NCAP(新车评价规程)或相关技术标准中。2018版的C-NCAP将自动紧急刹车AEB的评分提高到了11分。另根据工信部所发布的《车联网(智能网联汽车)产业发展行动计划》,到2020年,中国新车驾驶辅助系统(L2)搭载率要达到30%以上。

同时,越来越多的主机厂也意识到搭载更丰富、更先进的ADAS配置,有助于把握未来的市场机遇,并实现品牌差异化。终端消费者对ADAS的认知也逐渐提高,消费者的个人偏好影响着市场的走向。

汽车之家通过对750万预购车主进行大数据调查显示,超过4成用户在购车时关注自动紧急刹车AEB及盲区监测BSD。超过3成用户关注自适应巡航ACC,另有2成用户关注疲劳驾驶预警BAWS和前向碰撞预警FCW等配置。

黄罗毅称,“在早期,消费者对ADAS不甚了解,国内市场主要由主机厂推动,且多集中在L1的低级辅助功能。现如今,消费者和主机厂以及相关政策共同驱动着更加智能化的L2级ADAS功能加速推广应用。”

● ADAS市场发展呈现三大特点

在过去,ADAS可以说是一项“高精尖”技术,基本局限于高端车市场。近几年,ADAS发展最大特点之一就是由高端逐渐向中低端市场渗透,甚至一些低端车型也搭载了部分ADAS功能。这种现象不仅发生在中国,包括欧洲、北美以及日本在内的国际市场皆是如此,主要原因在于技术逐步成熟和产品成本下降。

『名爵MG Pilot』

目前,中国品牌车企就有很大意愿为旗下产品配备ADAS。由此带来一种现象,部分中国品牌车型甚至比主流合资车有着更丰富的ADAS配置,比如吉利博越的高配版标配盲区监测BSD、车道保持辅助LKA,而这两项配置在大众朗逸上连选配都没有。

另外,ADAS功能在新能源汽车上的搭载率比传统燃油车更大。有数据报告显示,2018年国内ADAS市场份额中,新能源汽车占比近7成,而传统燃油车仅占3成左右。

从技术角度来看,新能源汽车是智能驾驶的理想载体。蔚来、小鹏、威马等国内新能源车企新锐纷纷以ADAS配置为旗下产品“呐喊”,这就是新能源汽车的产品属性带给他们的优势所在。施正堂表示,“智能驾驶技术在新能源汽车上更加容易实现,基本上6-7成的新能源汽车都会选择搭载ADAS。”新能源汽车的快速发展,也将有利于ADAS市场进一步扩容。

中国本土供应商借机发力将是ADAS市场高速发展进程中的一大看点。中国品牌车企开始对ADAS进行装配大概在2013年前后,彼时几乎所有市场份额都被国际Tier 1供应商瓜分,属于本土供应商的市场机会并不多。随着技术和市场的不断发展,本土ADAS厂商已经开始崛起。

施正堂称,“前几年,国内市场虽然规模不大,但ADAS产品多由国际Tier 1供应。今年起,国内供应商所提供的ADAS产品已经逐渐落地。”不久前,地平线和智能驾驶供应商福瑞泰克签署了战略合作,其目的就是为了抓住ADAS的前装量产机会。

国外企业对市场的掌控力很强,他们供给中国品牌车企的产品更大程度上是“黑匣子”,车企很难在此基础上做更多定制化改造。在地平线和福瑞泰克的签约仪式上,长安、吉利和一汽的代表也对此有所抱怨。这种局面也促使中国品牌车企和本土供应商更容易形成深度合作关系。中科慧眼副总经理崔峰称,国内Tier 1和主机厂有摆脱国际供应商束缚的愿望,以及提高国产化率和供应链安全可控的需求,国内供应商在其中的机会很大。

全文总结:

ADAS的大规模普及是汽车领域的下一个重要商机,中国品牌车企必将成为市场的主要推动力,并牢牢抓住市场机遇。同时,专注于芯片、传感器和软件算法相关领域的本土供应商会趁机崛起,更懂中国道路、更愿意与中国车企展开共同开发,是本土供应商的优势。“核心技术要不来、买不来、讨不来”,中国汽车工业能否破除“技术空心化”的枷锁,离不开所有本土企业的共同努力。

跟帖

查看更多跟帖 已显示全部跟帖