深度洞见 | 罗兰贝格为您解读《新冠疫情影响下中国与全球车市研判报告》

在2019年末中国经济筑底企稳、汽车销量逐步回暖的大背景下,新冠疫情的爆发与快速传播,又为未来中国及全球车市的走向带来了更多不确定性。

罗兰贝格汽车团队基于对疫情发展态势的充分研究,结合全球专家与数据资源,分情景对2020年与2021年中国及全球的车市走势进行了全面洞察与判断。

自不明肺炎病例出现以来,新冠疫情的影响范围已从中国境内扩大至全球各主要国家。截止2020年3月31日,共有204个国家出现确诊病例,全球累计确诊人数已接近80万人,且肆虐程度仍在加剧,整体形势不容乐观。

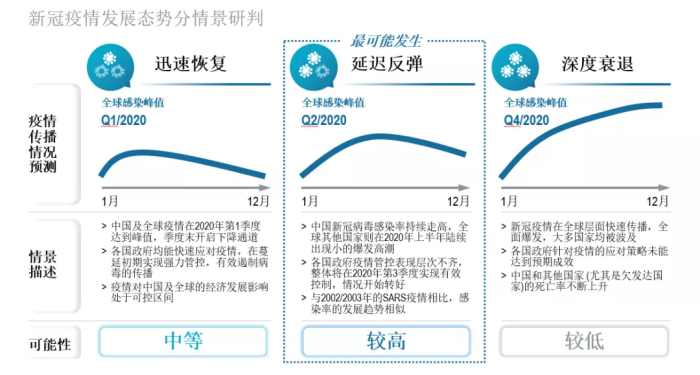

针对未来新冠疫情的发展态势,将存在“迅速恢复”、“延迟反弹”、“深度衰退”三种潜在情景,分别意味着全球感染峰值出现在今年第1季度、第2季度与第4季度。聚焦全球视角,“延迟反弹”情景发生的可能性相对较大,全球感染人数将在今年下半年逐渐回落。

资料来源:案头研究;罗兰贝格

在疫情蔓延的背景下,经济运行情况将首当其冲地受到影响。在“延迟反弹”情境下,2020年全年中国GDP增速将下滑至5%,全球其他国家GDP增速也将普遍迎来0.5%-1%的降幅。

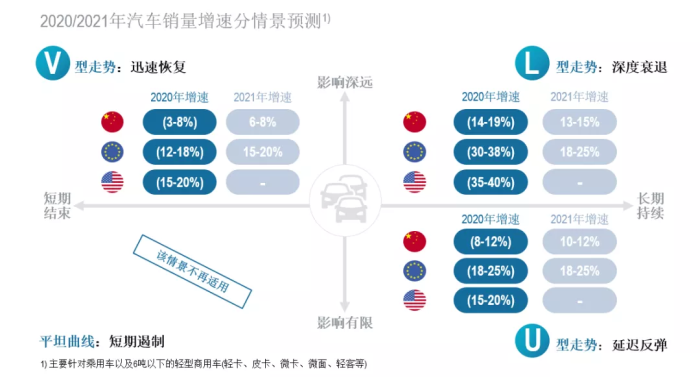

V型迅速恢复:由于短暂的展厅关闭与客户购车需求受抑,汽车销量在今年第1季度快速下降;第2季度开始逐步回暖,并在第3季度回到疫情前销量水平。

U型延迟反弹:在终端消费信心受挫与供应链停摆综合作用下,今年上半年汽车销量下滑明显;下半年开启恢复通道,销量不断提振。

L型深度衰退:用户购车意愿受长期压制,供给端生产能力与供应链受损显著,导致全年汽车销量一蹶不振,疫情对销量的影响将延续至2021年。

新冠疫情对各国车市的影响程度存在差异性。国内得益于对疫情的快速有效控制,全年汽车销量下滑相对有限;欧洲与美国则由于疫情肆虐程度的加深,预计将迎来较大幅度的下跌。

资料来源: 罗兰贝格

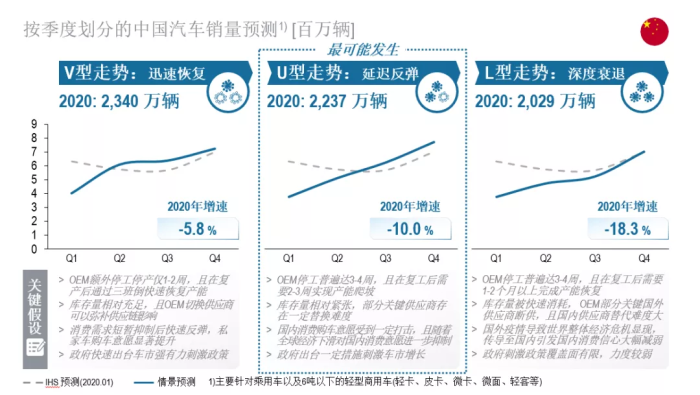

中国车市销量影响:基于不同情景下中国汽车产业供给端、需求端与政策端情况的综合研判,"U型延迟反弹"情景最可能发生,导致2020年国内汽车销量下降约10%,而2021年则有望迎来10%-12%的销量反弹。

V型迅速恢复:国内主机厂与供应商停工周期较短,库存充足,复工迅速,供给端无明显缺口;在强有力的车市刺激政策引导下,购车需求在短暂抑制后快速反弹。车市销量有望在第2季度前完成全面复苏,全年销量下滑控制在6%左右。

U型延迟反弹(最可能发生):主机厂停工普遍接近1个月,库存相对紧张,且产能恢复需要时间,供给端或出现一定断档;经济下滑影响下,国内消费者购车意愿受到打击,且相关刺激政策出台需要一定时间。这将导致车市回暖后延至第2季度末,全年销量下滑10%左右。

L型深度衰退:主机厂停工+产能恢复期导致2个月以上的供应缺口,关键部件供应商切换难度高;需求端受刺激政策影响有限,再加上全球层面的经济衰退,将导致国内消费信心大幅减弱。综合作用下,国内车市需今年底或明年初才能逐步回暖,导致全年销量跌幅超过18%。

资料来源:IHS; 案头研究;罗兰贝格

中国上游汽车供应商影响:疫情对国内汽车产业的影响不光体现在销量层面,对上游供应商的日常经营也带来了巨大挑战。一方面,销量下滑将导致供应商收入的减少;另一方面,停工停产将带来固定资产折旧、劳动力闲置与边际收益损失等成本增加。以国内某年收入8000万美元的汽车供应商为例,其全年息税前利润率降幅或达7%。

中国对全球汽车产业链影响:中国作为全球汽车产业链的重要一环,疫情导致的国内上下游停摆也将传导至全球供应体系。以国内某出口供应商为例,若其停工时间超过一个月,海外客户将面临部件短缺导致的产能停摆,以及切换供应商或自制导致的成本增加等严峻考验。

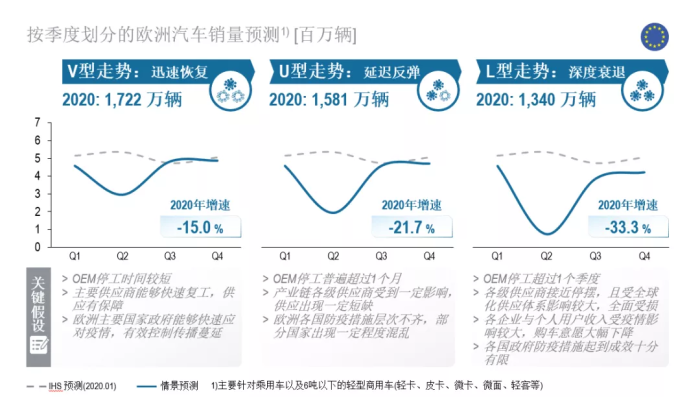

欧洲车市销量影响:欧洲作为当前全球疫情的重灾区,车市或将受到更大影响。即使在"U型延迟反弹"走势情景下,2020年全年汽车销量下滑将超过20%。

V型迅速恢复:汽车产业链各环节停工时间较短,复工有保障;欧洲各国政府均能够快速应对疫情,有效控制传播。欧洲汽车销量将在第2季度末开始反弹,全年下滑量维持在15%左右。

U型延迟反弹:主机厂停工超过1个月,零部件短缺现象较严重;欧洲各国防疫措施层次不齐,部分国家出现一定程度混乱。欧洲车市销量的恢复将延迟至第3季度,全年销量下跌超过20%。

L型深度衰退:主机厂停工普遍超过2-3个月,产业链整体停摆,全面受损;各国政府防疫措施成效十分有限,蔓延势头难控制;企业与个人用户收入受疫情影响均较大,购车意愿大幅下降。即使到年末,销量恢复仍有限,全年销量下跌超过30%。

资料来源:IHS; 案头研究;罗兰贝格

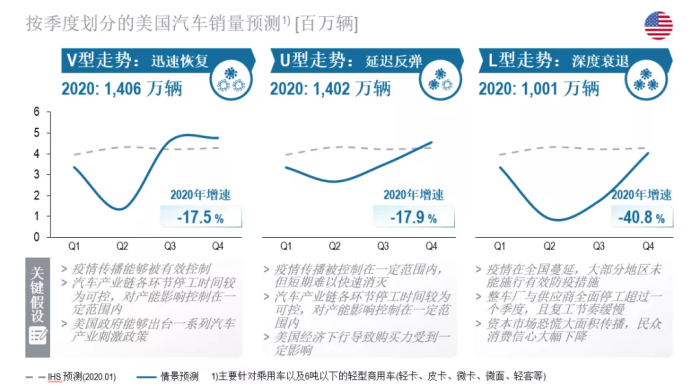

美国车市销量影响:美国车市受疫情打击同样较为严重,且情况日益恶化。即使在"V型迅速恢复"与"U型延迟反弹"情景下,全年也将出现17%左右的销量下滑;在"L型深度衰退"情境下,全年销量下跌超过40%。

V型迅速恢复:疫情传播被快速控制,产业链上下游停工较短;美国政府能够快速出台一系列汽车产业刺激政策。汽车销量将在第2季度结束后强势回升,全年销量下滑17%左右。

U型延迟反弹:疫情影响短期难以平复,产能受到一定影响;美国经济下行导致终端用户购买力受到打击。汽车销量回暖将从第3季度末开启,全年销量下跌18%。

L型深度衰退:疫情影响深远,产业链上下游均受严重打击;资本市场恐慌大面积传播,民众消费信心大幅下降。年末汽车销量仍维持低位,全年销量降幅超过40%。

资料来源:IHS; 案头研究;罗兰贝格

汽车产业链玩家建议:在国内疫情逐步好转背景下,汽车产业链各玩家应积极有序推动复工,重新梳理年度目标,提升供应链韧性,并借此机会开启转型之路。

以保障员工健康安全为基础,积极推动有序复工,快速恢复现有产能

重新梳理年度目标与规划,充分平衡增长预期与疫情影响

加深上下游各类玩家合作,提升供应链韧性,全球化体系布局应适当调整,增强综合抗风险能力

借机提速创新销服模式的转型,打造新业态体验,围绕回暖后用户的需求释放寻找产业机会点

提升组织敏捷性,增强运营效率,针对市场动态及时应对

“疫情的蔓延已从地区性难题升级为全球性话题,波及范围不断扩大。聚焦中国车市," U型"走势可能性较大,意味着在经历了第1季度的较大跌幅后,第2季度后半段回暖趋势将愈发显著,全年销量下滑可控制在8-12%区间内,而2021年则有望迎来10-12%反弹增长。全球视角来看,"U型"与"L型"情景可能性并存,欧洲与美国作为当前疫情重灾区,车市全年跌幅或均超20%,产业下行压力更为显著。对于汽车产业链上下游玩家,应当正面看待、积极应对此次疫情,借此机会完善产业链布局,加速转型步伐,打造能够抵御系统性风险的自身硬实力”。

—— 郑赟,罗兰贝格全球高级合伙人

跟帖

查看更多跟帖 已显示全部跟帖