2020年汽车座舱HUD行业研究报告

1、HUD 技术原理及其升级路径

1.1. HUD 源自飞行器辅助仪,赋能汽车座舱

HUD(Head Up Display)抬头显示,核心技术原理:通过控制处理单元将汽车仪 表盘、中控数据或车身行车数据、车况信息传输至投射单元,形成影像,后经过必要的 光学反射或折射投影至驾驶员视线前方特定的显示屏幕上,最终反馈到驾驶员眼中。HUD 最初是运用在航空器上的飞行辅助器,使得飞行员不需要低头就能够看到他需要 的重要飞行信息,降低低头看仪表的频率,避免注意力中断而丧失对飞机状态的掌控。HUD 在汽车上的使用普及也正是基于相同的目的,即避免驾驶员低头观察仪表,忽视 对车辆行驶过程中突发事件的判断,降低事故发生概率。

HUD 基本硬件架构主要包括 HUD 信息采集和控制单元、投影显示单元。1)HUD 信息采集和控制单元,采集单元负责采集车况信息(如车速、导航、温度、油耗以及娱 乐信息等)、环境信息等;控制单元用于接收采集单元采集的信息,并将信息处理后输 出;2)投影和显示单元负责生成屏幕图像,并利用投影设备将将图像通过反射/折射镜 投影至驾驶员实现前方的屏幕(即挡风玻璃)上。

HUD 硬件架构主要包括投影显示单元和信息控制处理单元组件,即 1)投影设备 和显示设备;2)信息采集和控制单元。

投影设备包括光源和光机。光源较为简单,光机组成依据不同投影方式而定,主要 包括 DLP 和 TFT 两种,TFT 因成本较低是过去的主流,DLP 技术因分辨率更高,亮度 调节更广是未来发展的主要方向。

TFT 主要构成包括:萤光管、导光板、偏光板、滤光板、玻璃基板、配向膜、液晶 材料、薄膜式晶体管等等。即每个液晶像素点都是由集成在像素点后面的薄膜晶体管来 驱动,从而可以做到高速度、高亮度、高对比度显示屏幕信息,TFT 的每个像素点都是 由集成在自身上的 TFT 来控制,是有源像素点,保证高水平分辨率。TFT 为薄膜晶体管有源矩阵液晶显示器件,在每个像素点上设计一个场效应开关管,实现真彩色、高分辨 率的液晶显示。

DLP 数字光处理技术,包括外壳、电机以及核心 DMD 芯片。DMD 芯片包括电子 电路、机械和光学三个方面。电子电路部分即控制电路,机械部分控制镜片转动,光学 器件部分即指镜片部分。当 DMD 芯片正常工作时,光线经过 DMD 芯片,DMD 表面布 满的体积微小的可转动镜片便会由控制电路控制从而转动,反射光线形成图像投影。相 比于 TFT,其成本较高,分辨率较高,亮度调节可控范围大,能够满足未来 ARHUD 要 求的高清晰细节显示,是未来配合 ARHUD 发展的趋势所在。

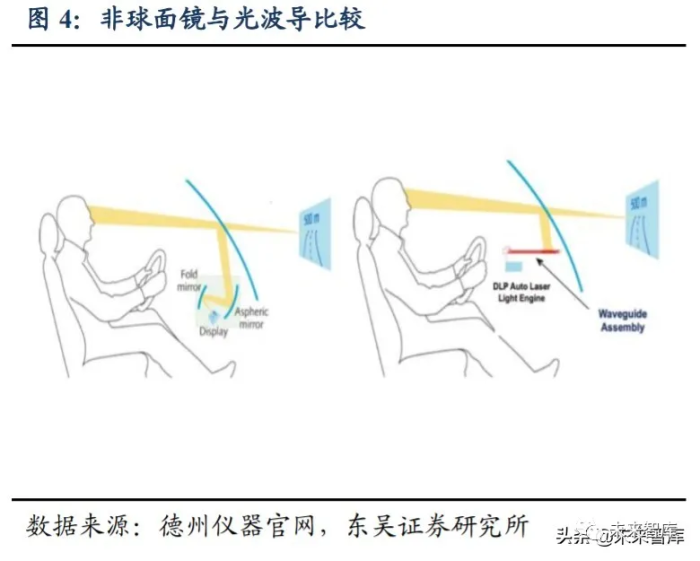

显示设备包括反射镜和成像镜,核心为成像镜。反射镜目前主要为传统非球面镜, 通过直接反射光线进行信息传递。成像镜目前主流 WHUD 以及 ARHUD 均为汽车前挡 风玻璃。通过在挡风玻璃夹层内加装一层 PVB 膜的方式,挡风玻璃呈现上厚下薄的楔 形,从而解决挡风玻璃曲面导致的重影和不清晰的问题。未来随 ARHUD 发展,其高 VID (虚拟投影成像距离)要求较大的传统非球面镜体积(15-20L),这对车内空间提出较高 要求。根据 Grand View Research 调研,包括 Digilens、Magic leap、Sony 等知名公司均 布局光波导技术。利用在不同折射率的介质分界面上,光线全反射现象使光波局限在波 导及其周围有限区域内传播,可以有效减少 HUD 光学器件部分的体积(2.4L),未来将 为 ARHUD 光学器件主流使用。

1.2. HUD 显示信息层次分明,带来驾驶新体验

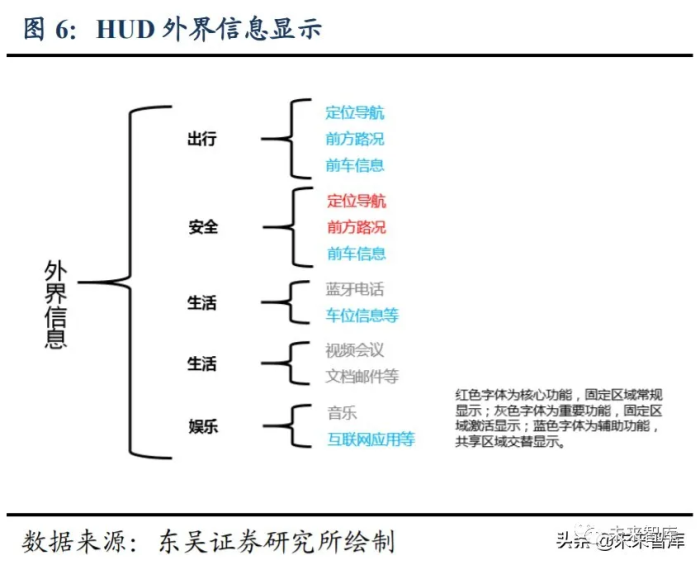

信息获取增强,驾驶体验提升。HUD 界面设计信息布局的目的在于保证驾驶员能 够高效获取信息,提高行车安全性。即通过合理分配布局保证车身信息与环境信息合理 交互共存,其意义在于对传统仪表、中控现实的同步增强而非绝对替代。通过大数据、 车联网它可以成为将环境感知、规划决策、多等级辅助驾驶等功能融于一体的综合系统 信息界面,具体来看主要包括车况信息+外界信息两个部分。

合理布局信息,四大要素是关键。为避免 HUD 抬头显示呈现信息对驾驶员关注前 方路况造成干扰,需要对信息呈现进行合理布局。1)数量控制。为更好降低驾驶员行车 过程精神负荷,保证驾驶员拥有充足精力(70%以上)关注车辆操控、道路信息以及突 发事件处理等,界面信息需要充分简化。删除冗余和描述性信息,强调主体。2)层次秩 序。避免陈列式信息堆砌,保证前后分明,主次清晰。强调界面视觉元素一致性,控制 颜色数量;通过尺寸大小变化、显示对比度、空间透视感以及位置和方向进行主次区分, 构建强有力层次感。3)自定义界面。允许用户自定义信息呈现的方式,例如使用进度条 或者数据百分比的形式来呈现油耗。提供更多闲明华差异化、特征设计元素,依驾驶员 自身习惯来实现可变更模式,更灵活便捷。4)警示信息提醒。警示相关信息包括行人及 车辆距离、油耗、危险路况、天气预警等等信息的动态变化,主要是改变颜色、提高亮 度、闪烁或者动画,配合音效对驾驶员进行提醒。

行车安全利器,智能驾驶必备。HUD 帮助驾驶员将注意力集中于汽车前方,有效 提升行车安全,并完美契合汽车新四化发展趋势,有望迅速普及。

1)保证行车安全,提高驾驶员注意力集中度。HUD 信息显示位置为人眼正前方偏 下 5-10 度,视线稍下移处,不会干扰行车过程中驾驶员对正前方外界信息的把握,又避 免“低头”观察仪表忽视前方路况信息。按 80km/h 的速度计算,减少驾驶员 1-2 秒观察仪 表的时间即可保证前方 20-40 米的路况掌控;同时减少眼球调焦时间,保证驾驶过程注 意力时刻集中在车辆前方。

2)ADAS 智能驾驶必备辅助,实现“安全冗余”。AR 技术的发展使得 ARHUD 成为 未来科技风口。配合 ADAS 驾驶辅助系统,HUD 可以不仅帮助驾驶员掌握自身车辆信 息,并且可以获取周围环境路况等外部信息,有效提高消费者对 ADAS 驾驶辅助信任程 度,实现正循环,市场规模有望迅速扩大。另外,结合车联网,随 5G+V2X 发展,HUD 可以提供更方便直接的信息获取路径,并做到实时更新,提高驾驶体验。

3)电动化进程加快,纯电车搭载 HUD 带来新需求。新四化行业背景下,电动化趋势加快。相比于燃油汽车,纯电动车在电子电气架构以及智能化亮点功能的搭载上更有 优势;考虑纯电动汽车面对消费群体对应较高消费力,对于高级功能加装需求也较大, 未来有望加速 HUD 渗透率提升。

1.3. HUD 产品沿着 C-W-AR 路径不断升级

HUD 历经三代产品升级。第一代是 CHUD(Combination Head Up Display)组合 型抬头显示,投影成像载体为驾驶员前方的一块 6-8 寸的透明树脂玻璃,投影成像距离 小于 2 米。成像信息包括车速、导航、油耗、温度等,多为数字信息,显示形式较为集 中且单一。主要缺点为:车内零部件数目增加,在发生事故时容易对驾驶员造成二次伤 害;投影距离较近,驾驶员在行车过程中视线远近切换容易导致晶状体调焦疲惫,影响 驾驶状态。但总体成本较低。

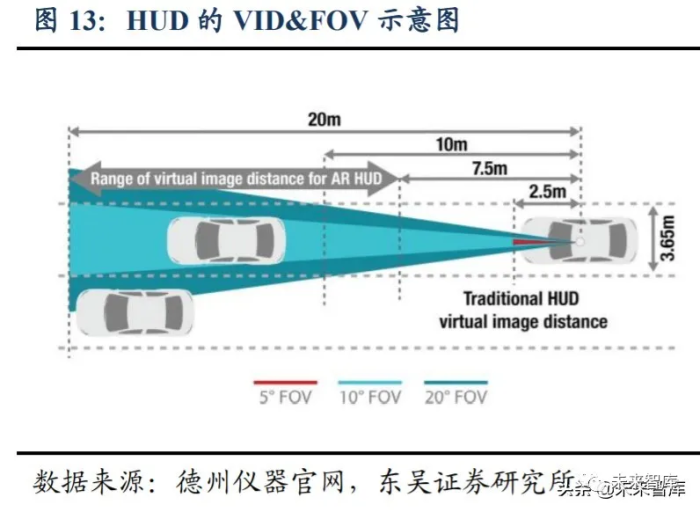

第二代为 WHUD(Windshield Head Up Display)风挡型抬头显示,投影成像载体 变更为汽车前挡风玻璃,为目前主流使用的 HUD 形式。WHUD 量产较晚核心因素在于 曲面挡风玻璃成像会出现重影,致使生产专用成像挡风玻璃制造成本较高。福耀玻璃采 取全新“上厚下薄”的楔形设计,实现反射光线在曲面镜上最终交汇避免重影不清晰, 克服该技术难题,大幅降低成本,单车配套价值由 3000 元降低至 1000-1500 元左右,催 生 WHUD 快速装车普及。相比于 CHUD,WHUD 尺寸在 7-12 寸,显示范围变大,投影 距离增加至 2-6 米,显示内容增加中控娱乐信息、来电显示、周围路况、天气、行车告 警等信息,但仍然存在成像距离较近,驾驶员实现远近调焦影响状态等问题。

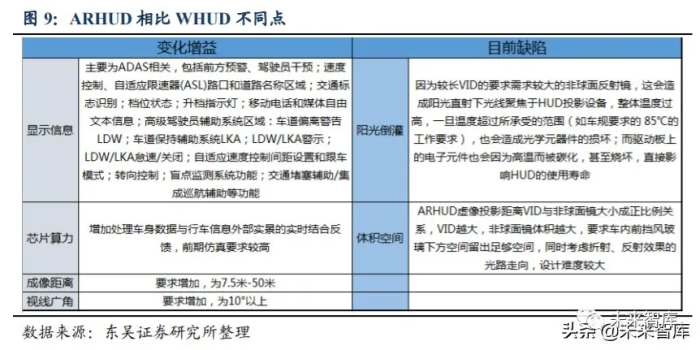

ADAS 辅助驾驶概念的出现和 AR 虚实景交互技术的发展进一步催生 HUD 技术更 新,由此衍生第三代产品 ARHUD(Augmented Reality Head Up Display)增强现实型 抬头显示。ARHUD 在 WHUD 基础上有以下变化:1)成像距离(VID);2)成像广角 (FOV);3)显示信息增加。但 ARHUD 也存在较多困难:1)阳光倒灌;2)体积较大。

2. 2025 年我国 HUD 市场超 245 亿元,未来五年 CAGR 超 50%

我们测算 HUD 产品前装市场容量步骤如下。

第一步:乘用车市场容量预测。根据中汽协数据,2019 年我国乘用车汽车产量为 2136 万辆。借鉴日韩发达国家发展经验,国内乘用车千人保有量 2019-2025 年将逐步攀 升至 200 辆,预计 2019-2025 年国内乘用车产量复合增速 3%。

第二步:HUD 各类别前装市场渗透率预测。目前国内 HUD 前装市场以 WHUD 为 主,CHUD 占比较小,ARHUD 尚未量产上市。假设如下:1)2025 年 HUD 产品前装渗 透率总计达到 80%,其中以 WHUD 为主,占比达 60%,另外 20%为 ARHUD,CHUD 彻底退出市场;2)2020 年 HUD 产品前装渗透率 26%,其中 WHUD/CHUD 分别为 16%、 10%。3)2022 年 HUD 产品前装渗透率 56%,其中 WHUD/CHUD/ARHUD 分别为 50%/2%/4%。

第三步:各产品的单车价值预测。HUD 产品各类别 2019 年单车价值(以 CHUD/WHUD/ARHUD 排序)分别为 900、1500、2700 元/套。其中 CHUD 技术最为成 熟,成本最低;WHUD 技术已逐渐成熟;ARHUD 因为技术尚未完全成熟,因此上市时 间较晚,目前单车配套价值相对较高。随着 WHUD/ARHUD 技术逐渐成熟,整体渗透 率提升,成本进一步下探,各产品有望先下降后趋于稳定。预计到

2025 年,HUD 产品 单车价值分别为 900、1100、1500 元/套。2025 年 HUD 产品市场规模达 245 亿元,未来五年 CAGR 达 53.0%。经测算,2020 年 HUD 产品市场规模达 65.6 亿元,同比增长超 300%。随着 5G 逐步落地,投影显示技 术逐渐完善,成本逐渐降低,主机厂纷纷推出搭载 HUD 产品的新车型,渗透率加速提 升,预计 2025 年市场规模达到 245 亿元。

现阶段 HUD 整体渗透率较低,主要搭载于高端车型中,未来有望由高端向中低端 车型加速渗透。根据我们自建的样本库(共计 118 款车型),2017-2020 年 20 万以上车 型渗透率在 18%-25%之间;样本中 12 万-20 万车型中仅雷凌 2019 年度款搭载以外,其 他车型均未搭载。渗透率较低的主要原因是 HUD 设计难度较大,成本较高,所以现阶 段主要搭载在高端车型上,随着技术逐渐成熟,成本进一步降低,未来三年有望由高端 车型向中低端车型加速渗透。

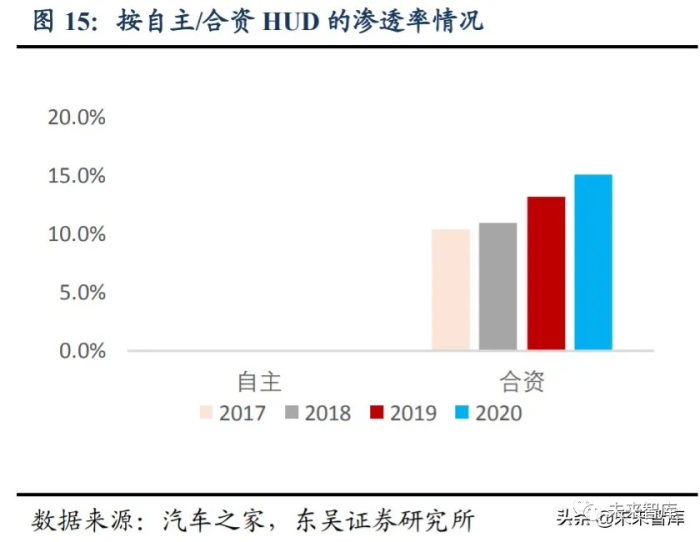

HUD 主要搭载合资品牌车型中,自主品牌加速渗透提供未来核心增量。与液晶中 控和全液晶仪表不同,HUD 前装主要搭载在合资品牌车型中,且合资品牌车型 HUD 渗 透率呈现缓慢上升趋势,由 2017 年的 10.4%提升至 2020 年的 15.1%,而样本库中的自 主品牌车型均未搭载 HUD。

国内 HUD 市场规模在 2020 年进入快速增长期核心因素在于:1)WHUD 成像镜 成本下降带动渗透率上升,自主品牌为重要突破口。HUD 国内装机率较低的瓶颈原因 在于汽车前挡风玻璃(HUD 成像专用)成本难以控制,随相应技术突破专利到期,量产 规模扩大带动前挡风玻璃成本下将超 1000 元,低端车型尤其是自主品牌搭载率迅速上 升,HUD 市场规模扩张进入窗口期。2)AR 技术发展及 ADAS 普及助力产销规模扩大, 乘用车整体配置成为趋势。随智能化发展,ADAS 辅助驾驶成为未来趋势,高安全标准 提高 HUD 装配必要性。未来 HUD 将有望普及至包括豪华、合资及自主在内的所有主 流乘用车。3)ARHUD 替代 WHUD,带来更高单车价值量。ARHUD 适配 ADAS 功能, 提供更全面信息显示。

3. HUD 竞争格局演绎

3.1. 全球 HUD 前五大供应商集中度达 95%

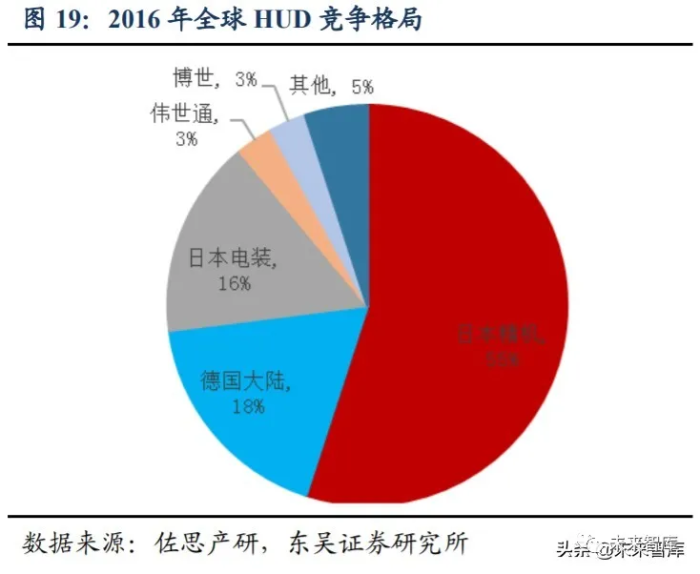

全球 HUD 我们重点参考了佐思产研分析数据。2016 年全球 HUD 前五大供应商集 中度为 95%:日本精机(55%)、大陆(18%)、电装(16%)、伟世通(3%)和博世(3%)。

日本精机(Nippon Seiki)是全球最大汽车抬头显示器设计制造商,全球市场份额 超过 50%,主要有宝马、通用、奥迪三大客户,覆盖宝马 5 系、7 系、X 系、奥迪 Q7 以 及通用凯迪拉克和别克等明星产品,技术实力雄厚,稳居首位。

德国大陆集团(Continental AG)开创性应用 DLP 数字光处理技术,带来业界领先 的显示效果,内置 40 万个工作频率可达 5000 次/秒微镜的 DLP 芯片,投射出具有极高 亮度的全彩影像。主要客户是奔驰、奥迪和宝马,奔驰 C 级、奥迪的 A6 和 A7,宝马 3 系等。大陆于 2017 年 1 月与美国 Digilens 公司达成战略合作协议,共同开发 AR-HUD。

日本电装株式会社(DENSO CORPORATION)是世界汽车零部件及系统的顶级供应商,在环境保护、发动机管理、车身电子产品、驾驶控制与安全、信息和通讯等领域 优势极强。电装共有 21 种产品排名世界第一,其 HUD 主要供应丰田,相对较为稳定。

美国伟世通(Visteon)是全球知名汽车零部件集成供应商,截止 2017 年第,伟世 通已为量产车型提供了 100 多万套抬头显示设备,力争为入门级豪华车型的细分市场提 供多款可扩展的抬头显示解决方案。伟世通还提供多种级别的组合式抬头显示,将原本 为豪华车型配置的抬头显示技术带入大众车型市场。其中包括为新兴市场提供的产品、 经济实惠的入门级产品、适合中小型车型以及高端和豪华车型的产品。伟世通主要客户 为 PSA 以及奇瑞捷豹路虎等。

德国博世集团(BOSCH)主要从事汽车与智能交通技术、工业技术、消费品和能源及 建筑技术,是全球第一大汽车技术供应商。HUD 主要供应宝马 Mini。

3.2. 国内 HUD 供应商前装量产正加速

国内 HUD 供应商包括华阳集团、水晶光电、京东方等大型上市公司以及泽景电子、 未来黑科技、点石创新、乐驾车萝卜、京龙睿信、衍视科技、疆程技术、途行者等初创 型企业。

华阳集团为第一阵列,泽景电子追赶机会较大,未来有望规模扩大进入第一阵列。华阳集团是目前国内 HUD 龙头企业,HUD 业务布局最早,持续投入研发。产品涵盖 CHUD、WHUD 以及 ARHUD 全品类。华阳率先全面采用领先于市场的 DLP 数字光处 理技术路径,高亮度、高分辨率,保证远距离成像(ARHUD)仍能有较好的显示效果。客 户以长城、奇瑞、东风日产为主,涵盖多家自主龙头企业,并积极向合资车企例如长安 福特、上汽、广汽以及造车新势力拓展。总体来看,业务规模牢牢占据行业首位并即将 进入大规模放量期,有望享受第一波行业红利。

江苏泽景电子主要从事 WHUD 的研发、生产和销售,是 HUD 行业国内发展规模 最大的初创型企业,并与车载光学领域领先企业舜宇车载合作,HUD 技术实力储备雄 厚。其客户包括吉利、北汽、长城等自主龙头以及上汽大众、广汽集团等合资车企,客 户质量较高,未来机会较大。

未来黑科技、水晶光电、点石创新、京龙睿信为第二阵列,目前已有前装/后装 HUD 产品上市。未来黑科技是一家汽车显示技术型企业,在 HUD、增强&混合光场显示技术、 无介质光场显示等领域均有布局。其推出三种不同版本 WHUD:标准版/智能版/紧凑版, 分别贴合不同市场,智能版部分参数甚至达到 ARHUD 水平。未来黑科技产品量产上市 客户主要包括宝马、一汽、上汽等,未来有望实现行业领先。水晶光电是一家光电显示 领域的上市公司,专注于光学元器件、AR 显示、光学面板等的生产和研发,技术实力 雄厚。HUD 领域产品主要包括 PGU(DLP 技术路径显示模组)、WHUD 以及 ARHUD, 目前公司前装产品正在打样阶段,未来有望借助技术基础实现规模量产,扩大份额。

点石创新是汽车显示领域初创型企业,产品涵盖 CHUD、WHUD 以及 ARHUD,客户主要为造车新势力包括易至等品牌。点石全面布局 AR 技术以及全息波导技术,未来 有望借助 ARHUD 扩大市场份额。京龙睿信以后装 HUD 以及后视镜起家,其后渐发展 为以流媒体后视镜以及前装 WHUD 业务为主的科技型企业,在 HUD 方面有较多的客 户资源和技术积累,TFT 以及 DLP 技术路径都有相对更为成熟的生产机制。未来有望 实现规模扩大。

衍视科技、疆程技术等初创公司以及京东方等为第三阵列。衍视科技及疆程科技均 为专注于 ARHUD 前装开发的国内初创型企业,发展较快。京东方是一家为信息交互和 人类健康提供智慧端口产品和专业服务的物联网公司,核心事业包括显示和传感器件、 智慧系统、健康服务。其主要相关产品为 TFT 屏,并与疆程科技、四维图联联合开发 ARHUD,有望借助屏幕光学领域硬实力保持竞争力。

途行者、乐驾车萝卜目前主要产品均为后装 CHUD,市场规模逐渐缩小,客户等级 较低,未来发展空间较小,为第四阵列。乐驾车萝卜是国内后装 HUD 发展较为成熟的 初创公司。其产品主要包括车萝卜 HUD 蓝牙版、精英版、青春版、尊享版等,属 CHUD, 价位在 500-3000 元不等。目前其前装 HUD 产品尚停留在解决方案阶段,主要市场依然 为后装市场。途行者 HUD 仍主要面向后装,未来受后装市场规模限制,发展空间受限。

跟帖

查看更多跟帖 已显示全部跟帖