增速放缓 2014年进口车销售预计增长7%

2013年12月7日,在由中国机械工业集团有限公司、中国汽车流通协会主办,国机汽车股份有限公司、中国进口汽车贸易有限公司承办的“第十届中国进口汽车高层论坛”上,中进汽贸发布了《2013中国进口汽车市场年度报告》和《2014中国进口汽车市场运作策略报告》。

报告认为,2013年中国进口汽车市场格局已步入深度结构调整时期。作为中国汽车市场的重要组成部分,2013年中国进口汽车市场需求(上牌量)进一步放缓,市场供给(进口量)虽进行了结构性调整,但进口量仍然过大;整个行业呈现库存过高、需求放缓、价格优惠加大等“以价换量”的市场趋势。

2014年中国宏观经济依旧面临转型压力,进口汽车市场仍将延续“增速放缓、结构调整”的市场格局。报告预计,2014年中国进口汽车市场全年销售增长7%,供需结构、品牌结构、车型结构、网络结构的调整将面临进一步的深化和优化。

报告建议,随着宏观经济环境的变化和整个市场回归理性状态,中国进口汽车市场的各参与主体需要重新审视其战略定位,并及时做出策略调整,以适应中国汽车市场的全新变化;同时,进一步培育营销体系,提升市场竞争力。报告提出,部分跨国汽车公司尚需调整高速增长的惯性思维、制定理性销售目标,进一步重视部分地区网络覆盖过度、车型库存高企、盈利能力下降,以及和渠道经销商的上下游紧张关系继续升级等问题,建立供需关系平衡体系,以共同谋求中国进口汽车市场的可持续、有质量发展。

2013年供给过量 库存反弹 价格优惠明显

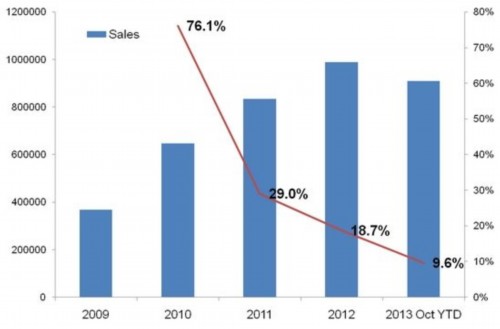

2013年,受中国经济调整等诸多因素的影响,进口汽车市场需求增长继续放缓。据销售上牌数显示,2013年1-10月进口汽车市场销售90.8万辆,同比增长9.6%,相比去年同期21.7%和全年18.7%的增长,进口汽车需求增速进一步放缓。

2009年-2013年10月进口乘用车上牌量情况

从供给看,在消化2012年延续下来的2个月库存的前提下,2013年1-10月海关进口93.7万辆,同比下滑0.1%。分季度来看,市场供给呈现先抑后扬的走势,一季度进口量同比下滑19.4%,第三季度进口量同比增长8.6%,而5-10月的月均进口量已连续6个月超过10万“量级”。

由于跨国汽车公司按照惯性制定高销售目标,市场供给过量,行业库存居高不下。报告显示,虽然2012年四季度和2013年一季度处于下调供给、降低库存阶段,但是进入三季度以来,行业库存总量有所反弹,截止到2013年10月行业库存达3.2个月左右,仍处于高位。

2011年-2013年10月海关进口量月度走势

为了完成跨国汽车公司制定的高销售目标,价格优惠幅度始终较大,市场出现了“以价换量”的局面。报告数据显示,价格优惠幅度在2012年9-10月份间达到最高,平均优惠达10.8%。2013年一季度,价格优惠幅度回收至6.5%左右;但是二季度开始,优惠幅度再次逐渐加大,到9月份优惠幅度达到 9.5%,10月优惠幅度达到8%。

品牌、车型、排量、渠道进一步深化调整,德系美系主导市场格局

2013年中国进口汽车市场呈现整体调整特征,并在品牌、车型、排量和渠道等方面显示出了的新格局。美系品牌正积极谋局复兴,欧系品牌仍占绝对主力,而日系品牌则缓慢复苏。

从品牌结构看,2013年各品牌在战略调整上不尽相同。一批“新秀”崭露头角,沃尔沃、Jeep、路虎、保时捷的进口量保持较快增长;在终端销售层面,福特增长近翻番,沃尔沃增速近50%,Jeep、MINI、路虎、保时捷、斯巴鲁实现20%以上的增长。而市场的“先行者们”宝马、奔驰、奥迪、雷克萨斯等品牌进口量大幅度下滑。由此,各品牌的市场份额也发生了明显的变化,其中,美系品牌市场占有率达12.6%,比去年大幅提升了4.5个百分点;欧系品牌市场占有率达64.5%。

从车型结构看,SUV面对进口、销售增速双回落仍然坚挺,2013年1-10月进口量达57万辆,同比增长17.3%,市场份额达60%以上,成为SUV、轿车、MPV三大车型中明显增长的车型。

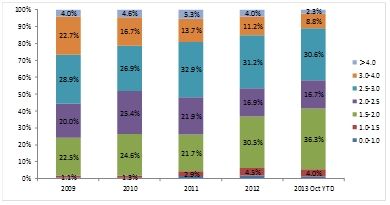

从排量结构看,在国家相关政策引导和消费需求的双作用下,2013年1-10月,3.0L以下排量车型占整个进口汽车市场份额的89%。其中,1.5-2.0L排量区间由于换代和新增排量车型的拉动,市场份额为36.3%,成为第一大区间,显示进口车排量区间下移趋势越加明显。

2009年-2013年10月进口车市场排量结构变化

从渠道结构看,中西部化趋势明显,进口汽车市场快速向中南、西南和西北区域发展。2013年1-10月,东部和北部区域虽然仍占据进口车一半的销量,但增速低于其他区域,市场份额逐年下滑;销售同比增长20%以上的十省市,除天津和江西外,其余八省市均是中西部地区。

2014年进口汽车市场预计销售增长7%,市场将继续处于调整期

展望2014年,报告预测:2014年进口汽车市场将进一步回归理性增长,预计全年销售增长7%左右。同时,由于行业库存压力较大,2014年需要消化2013年延续下来的1-2个月的非正常库存量,进口量增速也将有所回落。此外,进口汽车市场的供需结构、品牌结构、车型结构、渠道结构、厂商关系等都将面临深度调整。

报告分析认为,2014年,政策对市场的影响显著。《乘用车企业平均燃料消耗量核算办法》将加速产品、排量结构调整;《汽车品牌销售管理实施办法》修订及反垄断调查,将会对“高供给”起到一定的抑制作用。

据不完全统计,2014年预计有54款进口新车投放中国市场,纯电动与混合动力车型的导入步伐加快、高性能与轿跑车等个性化车型增多、新产品排量继续下移。此外,沃尔沃S60、XC60、奥迪A3、路虎极光等销售量级进口产品将实现国产化,供给拉动市场的力度或有所减弱。

报告建议,随着宏观经济环境的变化和整个市场回归理性状态,中国进口汽车市场的各参与主体需要重新审视其战略定位,并及时做出策略调整,以适应中国汽车市场的全新变化;同时,进一步培育营销体系,提升市场竞争力。报告提出,部分跨国汽车公司尚需调整高速增长的惯性思维、制定理性销售目标,进一步重视部分地区网络覆盖过度、车型库存高企、盈利能力下降,以及和渠道经销商的上下游紧张关系继续升级等问题,建立供需关系平衡体系,以共同谋求中国进口汽车市场的可持续、有质量发展。

跟帖

查看更多跟帖 已显示全部跟帖