罗兰贝格最新《汽车行业颠覆性数据探测》重磅发布:中国重夺桂冠,电气化快速发展使其领先西方市场

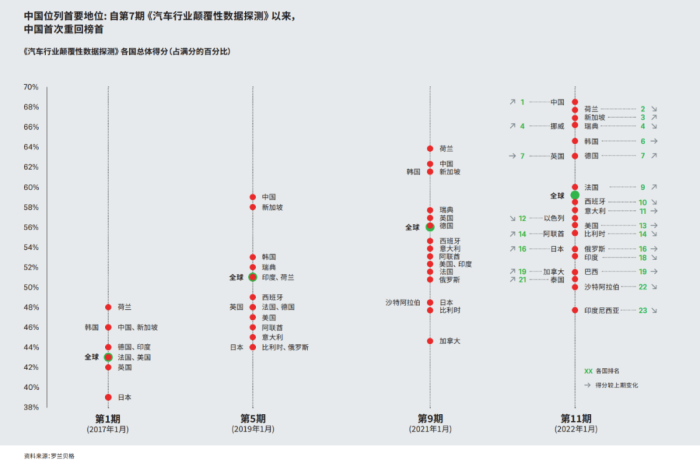

时隔两年多,中国市场再次成为全球车市“领先颠覆者”。中国电动车行业发展领先,消费者对自动驾驶新技术持开放态度,并拥有先进的移动网络,因而在最新《汽车行业颠覆性数据探测》中重回榜首。该报告每半年发布一期,针对23个国家的26项行业指标进行持续追踪。

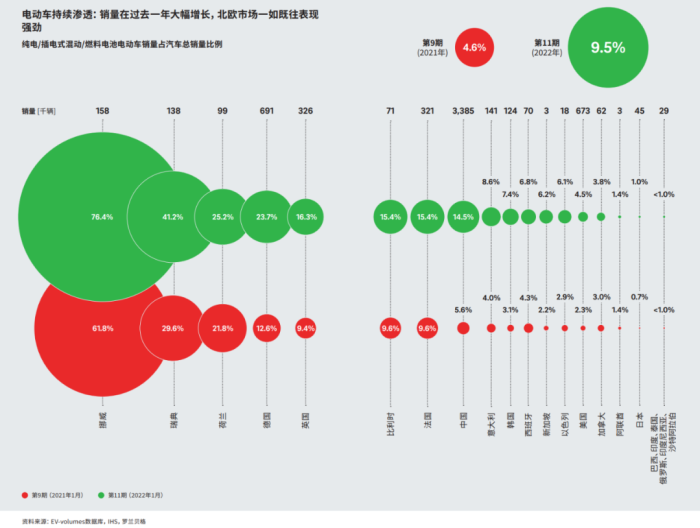

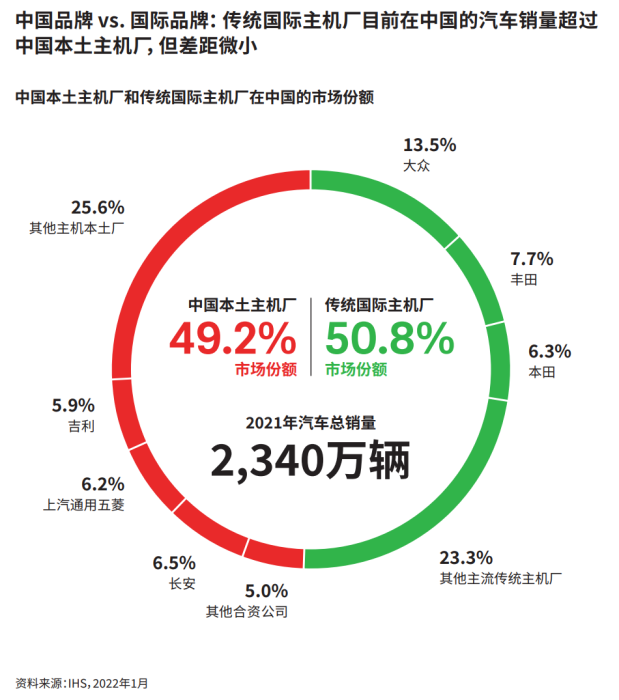

例如,中国在电动车销售方面取得领先地位,2021年售出近340万辆纯电车和插电混动汽车。与之相比,排名第二的德国电动车销售量仅为69.1万辆。中国市场取得的庞大销量得益于其最为广泛的电动车型选择,目前市场总计有370款车型在售。

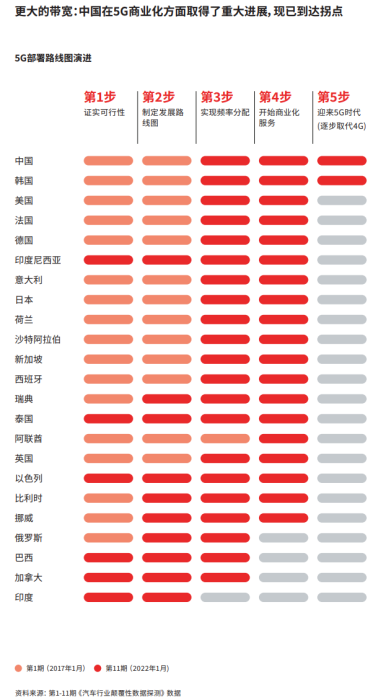

除此之外,高达85%的潜在购车者考虑购买电动车作为其下一辆车。另外,约5亿中国人现已使用5G移动网络,而这是自动驾驶汽车落地的必备条件。

在第11期《汽车行业颠覆性数据探测》中,中国市场表现不俗,获得高分,而其他追赶者同样也取得了较高的分数。在2020年发布的第8期《汽车行业颠覆性数据探测》中,荷兰曾击败中国,位列第一,而在本期报告中其又以刷新纪录的成绩位列第二,新加坡位列第三,挪威和瑞典并列第四,这些国家均紧随中国之后。

在本期报告中,我们将进一步观察和分析前三名的表现,并同步关注取得显著进步的玩家。此外,本期报告将带来深度聚焦——基于往期《汽车行业颠覆性数据探测》调研结果,评估人们对于节能减排汽车技术的看法,由此揭示中国市场这一强势颠覆者为何会对传统汽车制造商带来挑战。

关键发现

榜单前三甲

自2017年首期《汽车行业颠覆性数据探测》系列报告发布以来,中国市场一直有着强劲表现,排名始终位居前三,并在第2-7期报告中位列榜首。中国领先的科技公司,如百度、阿里巴巴和腾讯,一直是其成功的强大支柱,推动了5G等新技术的发展。然而,自2020年以来,由于监管趋严,增长势头或有所放缓。如何在监管框架之下持续追求并保持其技术领先地位,将是一件值得观察的事情。

中国市场的不确定性将为荷兰和新加坡带来突破机会。这两个国家一直以来都是《汽车行业颠覆性数据探测》中的佼佼者。荷兰曾在首期和第7-10期报告中排名第一(在第7期报告中与中国并列第一),而新加坡则屡次位列第二。

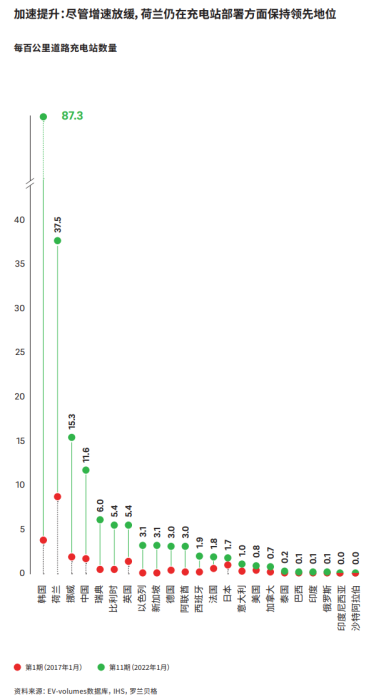

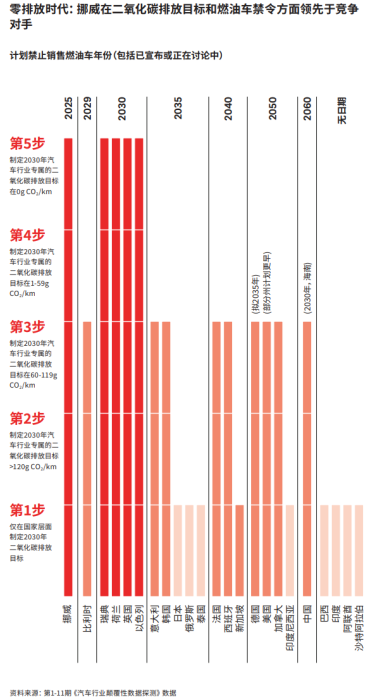

荷兰成功的关键在于电气化相关指标上的突出表现。荷兰新车销量中超过四分之一是纯电或插电混动汽车,这一数字仅次于挪威和瑞典。而在充电基础设施密度方面,荷兰也取得了较高的成绩,其每百公里道路充电站数量为37.5个,仅次于韩国的每百公里87.3个。此外,在《汽车行业颠覆性数据探测》受调研国家中,荷兰是最早做出决议2030年起禁止销售传统燃油车的国家之一,这也是推动其电气化进程的决定性因素。

其他佼佼者

除上述国家外,另有一些国家在第11期《汽车行业颠覆性数据探测》中取得显著进展。位列第七位的德国通过了自动驾驶新法规,允许具备L4级别自动驾驶(无需安全员)的车辆在公共道路上行驶。这是迄今为止最具有进步意义的自动驾驶相关国家级法规。

挪威也正在尝试法规方面的突破,尤其在零排放出行领域。作为电动车领域无可争议的领跑者,该国在2021年销售的车辆中已有76.4%实现电气化,同时70%的消费者考虑购买电动车作为下一辆车,远高于西方国家50%的整体水平。与此同时,挪威议会已投票决定从2025年起禁止销售燃油车,这一时间比英国等其他零排放先驱至少提前了5年。

在欧洲之外,有三个国家脱颖而出。在排名第21位的泰国,尽管电动车销量仅占其2021年汽车总销量的0.3%,该国政府也已宣布将于2035年终止燃油车销售,并持续发展成为全球电动车生产中心。此外,泰国已开始大幅扩张充电网络,从充电站数量来看,已从2020年1月的176个发展至现在的逾1,000个,但从密度来看,每百公里仍仅覆盖0.2个充电站。

与此同时,排名第19位的巴西则孜孜不倦发展自身特色。作为全球生物燃料的主要产地,巴西认为这些技术将大力推动脱碳进程与电气化移动出行的发展。因此,巴西的电气化移动出行发展或将需要更多时间,而其电动车的使用和充电设施的数量仍将低于全球平均水平。

最后,看一看排名第18位的印度。与大多数国家围绕乘用车布局电动车市场不同,印度另辟蹊径,电气化发展由两轮车和三轮车开始,发展至公交车,最后渗透至乘用车。举例而言,印度的电动两轮车市场规模从2020年售出2.6万辆增长至2021年的13.6万辆。未来,将面临更多发展机会。例如,印度电动车生产商Ola Electric目前正在建设世界上最大的电动滑板车工厂,计划第一阶段产能为200万辆。到2021年底,该公司已获得近10万份预订单。我们将在未来几期报告中持续跟进印度两轮车市场的发展走向。

可持续电气化出行:传统主机厂在中国市场面临落后的风险

在本期《汽车行业颠覆性数据探测》中,所有指标得分均明确表明:自动驾驶即将到来,只是时间的问题。随着移动出行新概念的实现,或将减少道路上的车辆总数,未来的可持续性将得到提升。因此,我们将在本期报告中进一步研究节能减排汽车技术,评估人们如何看待可持续性、潜在赢家及其对当今汽车行业的影响。

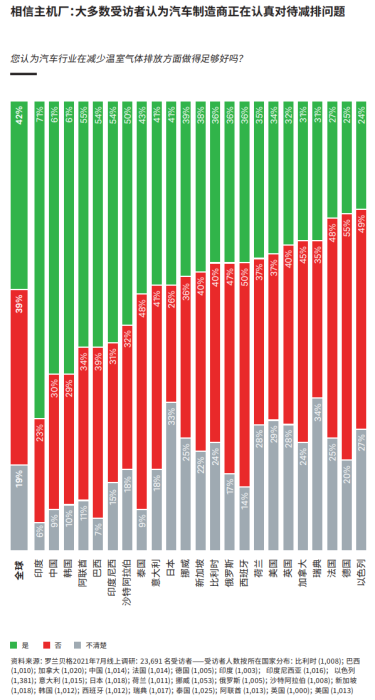

在调研中,我们采访了来自23个国家的1,000名持有驾照的成年人,就如何看待汽车行业为降低温室气体排放所做出的努力,询问了不同人群的看法。总体而言,42%的受访者认为汽车行业在减排方面已经做得足够好;而与之相当地,也有近39%的受访者认为还能做得更多。在节能减排方面,亚洲消费者比欧洲消费者更加积极,尤其是印度、中国、韩国和沙特阿拉伯。

品牌举足轻重

调研结果显示,消费者对汽车制造商零排放承诺的信任度水平相当。共计43%的受访者对企业部分或全部净零目标达成的声明表示相信,而同样比例的受访者对净零目标达成声明持怀疑态度。荷兰等电动车领先国家在内的西欧国家消费者对此信任度最低。超过半数(53%)的潜在购车者会受到品牌净零目标声明的积极影响,从而更有可能考虑选择购买该品牌车型。亚洲国家、巴西和中东在该比例上再次领先,而西方国家的平均水平仅为近40%。有趣的是,生活在乡郊地区的受访者对净零目标声明的关注度要低得多,仅有36%的受访者表示净零目标公告将对其选择汽车品牌产生积极影响。

调研还显示,相较仍在生产高油耗汽车的传统主机厂,生产电动车的新进入者将自身定位为零排放企业,将使其具有显著优势。仅有12%的受访者表示将坚定选择传统主机厂,而38%的受访者表示其对电动车新势力持相当开放的态度,甚至表示只会在新势力品牌中选择购买。

主机厂在中国市场面临的挑战

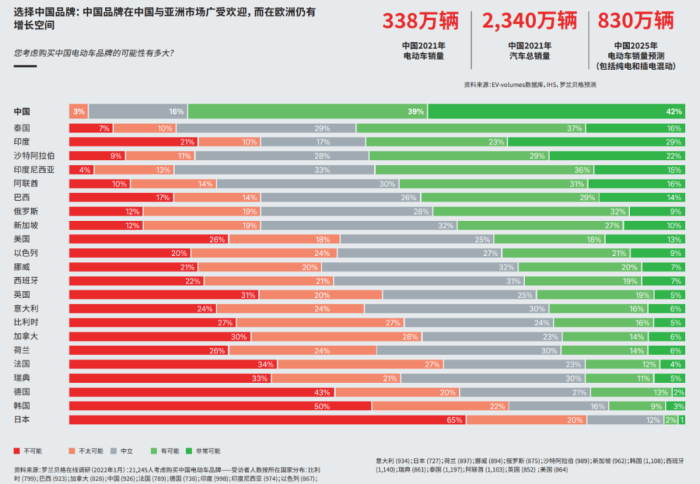

报告中有关品牌的调研结果在中国市场尤为重要,共计超过80%的受访者愿意考虑购买自主品牌,其中39%表示有可能考虑,而42%表示可能性很大。

其原因很简单,即中国本土主机厂能更好地迎合中国市场需求。当传统主机厂正为既有分布式电子电气架构和单一软件方案发愁时,蔚来、小鹏和比亚迪等本土新势力及头部自主品牌已经推出了先进的电子电气架构、个性化智能座舱、OTA升级和云服务平台。这迎合了中国大部分年轻人和“科技达人”买家,因为相较一般西方消费者,车联网和数字化功能对其而言更为重要。

例如,小鹏的新G9配备了高算力的中央处理器、集成激光雷达(遥感)系统和用于快速数据传输的5G模块。这使得车辆能够进行大量的自动驾驶应用;而合众(哪吒)的Neta S则更进一步,将速度更快的中央处理器与自研的操作系统相结合在一起。

无法赢得中国用户的青睐将对传统的国际主机厂产生重大的商业影响。潜在市场由此面临的大规模萎缩使其更加难以捍卫自身在中国市场的地位,当前市场份额仅为51%。

假设表示很有可能考虑购买自主品牌的消费者一直都不选择传统国际品牌,那么到2028年,欧洲和北美的主机厂在中国的潜在市场规模将面临超过22%的降幅。尽管这是一种最糟糕的情况,但其表明了适应中国市场需求及投资新技术的重要性。

为阻止市场份额下滑并重新获取收益,传统国际主机厂必须更积极地进行商业模式转型,从销售汽车转变为销售本土定制化、数字化、互联化的汽车产品。我们认为,大体上有两种解决方案。首先,传统国际主机厂可以开发为中国市场量身定制的车型。这意味着切断与母国市场的关联,从而实现中国市场更大的自主性,创造全新的车型。其次,传统主机厂还可加强对按需收费、按功能收费等收入创新方式的关注,以更好地满足中国市场的需求。这就需要其具备先进的电子电气架构、微服务软件架构和敏捷的软件开发能力,而其目前的核心竞争力可能并不包含这些。

无论其选择做什么,有一点是明确的:如果传统主机厂不进行转型,挤压其市场份额的将不仅仅是特斯拉,还有领先的中国自主品牌与新势力。

这就表明,进一步的行业颠覆需要传统主机厂适应新形势,针对技术与商业模式进行变革与创新。一刀切的解决方案(或即全球市场统一车型)已经不再适用。传统主机厂需要做好准备,面对世界市场分化,并由此为每个地区量身定制本土化战略。

《汽车行业颠覆性数据探测》自2017年1月起每年发布两期,对全球汽车行业颠覆性变革相关的市场趋势进行分析。第十期报告的最新发现是基于实地调研以及对23个国家(比利时、巴西、加拿大、中国、法国、德国、印度、印度尼西亚、以色列、意大利、日本、荷兰、挪威、俄罗斯、沙特阿拉伯、新加坡、韩国、西班牙、瑞典、泰国、阿联酋、英国、美国)的2.3万余名汽车用户的问卷调查得出。报告所含信息也结合了领先的汽车出行领域专家及行业主流报告等外部资源来源。报告基于五大维度的26项指标对每个国家进行评分。

龚淑娟

李峥

热点文章

-

价值重构 生态竞争

2026-02-26

-

AI驱动下的汽车产业发展趋势及应对策略

2026-02-27

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

2026-02-28

-

新能源车锂电池市场分析-2026年1月

2026-02-24

-

一文理清全主动智能底盘,主动悬架800V和48V之争的真相

2026-02-24

-

罗兰贝格注资Jonas Andrulis新创企业,深度赋能人工智能应用领域

2026-02-24

-

从炫技到生产力,均胜电子打通机器人落地工业场景应用“最后一公里”

2026-02-24

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

锂是新能源汽车与储能系统的关键原材料,其战略价值日益凸显。2025年7月,玻利维亚、阿根廷和智利组建了全球首个锂资源协调机制——“锂欧佩克(LithiumOPEC)”,通过股权管控、上调开采费与推进定价主导等方式,试图重塑全球锂资源供应链的利益分配格局。本文分析其形成背景、运作机制及对我国锂产业链的影响,并从构建自主可控供应体系、推动产业链技术迭代与协同升级、加强国家统筹与海外风险防控以及深化国际合作与全球治理参与四个维度提出应对策略,以增强供应链韧性、降低对外依赖并提升产业话语权,为我国新能源产业高质量发展与资源安全提供支撑。

作者:孙昱晗 宋双 吴喜庆 宋承斌

-

AI驱动下的汽车产业发展趋势及应对策略

-

价值重构 生态竞争

-

AI《汽车制造业》2026-1期

-

欧摩威中国:敏捷应需求,长期创价值

-

坚守与前瞻:桑普拉斯以技术优势赋能汽车行业

评论

加载更多