报告发布|罗兰贝格最新《汽车行业颠覆性数据探测》重磅发布:趋势回稳——电气化竞争升温,不确定性迷雾消散

排名稳定,暗流涌动

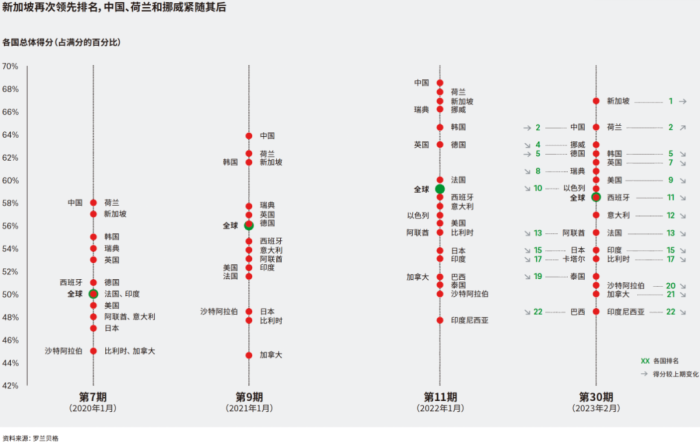

在经历了三年的动荡与不确定性之后,“电气化趋势回稳”是最新一期《汽车行业颠覆性数据探测》的关键发现。该报告每半年发布一期,针对23个国家的26项汽车行业颠覆性指标进行持续追踪。由于新冠疫情、半导体危机、通胀飙升和俄乌冲突等事件对汽车行业造成的颠覆似乎有所缓解,《汽车行业颠覆性数据探测》中第一阵营的国家排名变动不大。新加坡仍然位居榜首,中国和荷兰并列第二,挪威紧随其后。因此,相较上一期报告,排名前四的国家并未发生变化。

然而,这并不意味着一切一如往常。第13期《汽车行业颠覆性数据探测》发现,在监管变化和主机厂不断推出新产品的驱动下,电气化竞争持续升温。特斯拉和中国比亚迪等表现尤为活跃,而美国因大力推动电气化进程取得成效而实现排名大幅跃升。数字化也在持续快速发展,主机厂聚焦软件,将其视为关键的差异化因素和新的收入来源,以弥补日益下降的整车利润率。

在本期报告中,我们将详细分析表现最好和进步最大的国家 (尤其是美国),并评估得分下滑的国家所面临的问题和挑战。我们还将阐述有关电动化头部玩家竞争的最新动态。最后我们将深入研究新的“按需功能”服务及其对消费者和主机厂的意义。

聚焦中国市场,即便2023年上半年的宏观经济和消费起势持续承压,但新能源依然持续快速渗透,头部新能源车表现不凡。比亚迪1- 6月新能源车型累计销售125万辆,同比增长95.8%;广汽埃安1-6月累计销售21万辆,同比增长109%。

关键发现

领跑国家

新加坡保持了其在第12期《汽车行业颠覆性数据探测》跃居榜首的强劲势头。新加坡之所以能稳居榜首,很大程度上归因于其在出行概念、出行规划和出行行为等移动出行指标上取得了高分。此外,该岛国的出色表现还归因于其强大的5G覆盖率和大量的共享车辆。

中国在往期《汽车行业颠覆性数据探测》中多次位居榜首,本次与荷兰并列第二。中国凭借强劲的电动车销量、迅速发展的充电网络和前景广阔的自动驾驶法律框架而取得高分。例如,深圳市已制定法规,允许有安全员值守的L3级自动驾驶。

荷兰的排名上升了一位,主要得益于其在电气化方面的显著进展。该国大量的共享汽车及对自动驾驶的浓厚兴趣也是助推其排名提升的原因。挪威保持第四位,主要由于其电动车占全国汽车保有量的份额处于全球领先地位。

进步国家

美国以往表现平平,但在最新一期《汽车行业颠覆性数据探测》中跻身前十。拜登政府2022年《通胀削减法案》是其主要推动因素。该法案为清洁能源解决方案和电动车转型提供逾3,700亿美元的巨额财政支持,以期到2030年至少50% 的轻型车新车实现零排放;而为实现这一目标,该法案为在北美生产的电动车及电动车零部件提供大量补贴。例如,购买新的电动车可享受高达7,500美元的税收抵免。

得益于国家电动汽车基础设施计划,补能基础设施也将受到推动。该计划将提供75亿美元以资助50万个充电站的建设。此外,《芯片与科学法案》将提供527 亿美元以支持半导体产能建设,而其正是电动车行业的一大关键支柱。这些新的法律法规预计将对美国的电动车市场及其在未来《汽车行业颠覆性数据探测》中的表现产生持续的影响。

挑战仍存

2022年1月至5月的最新调研发现,一些国家遇到了困难和挑战。法国是得分下降幅度最大的国家之一,行业指标显示其在对自动驾驶的兴趣和汽车协会动态方面的得分急剧下降。加拿大在协会动态和对电动车兴趣方面的得分也有所下降。

沙特阿拉伯的得分下降则主要是受共享汽车数量减少所致。与此同时,韩国虽然保持了第五名的位置,但也由于对颠覆性移动出行技术兴趣的普遍下降而低于上一期的得分。此外,阿联酋的得分下降则源于消费者对自动驾驶车辆的兴趣减弱。

卡塔尔的得分下降是由于多式联运服务的减少和线上购车的意愿降低。一些其他国家的表现则停滞不前,如西班牙和日本等。

电气化:最大赢家

第13期《汽车行业颠覆性数据探测》的指标得分相较第12期存在显著差异。例如,移动出行相关指标的平均得分下滑,主要是受移动出行行业初创企业的悲观情绪影响。

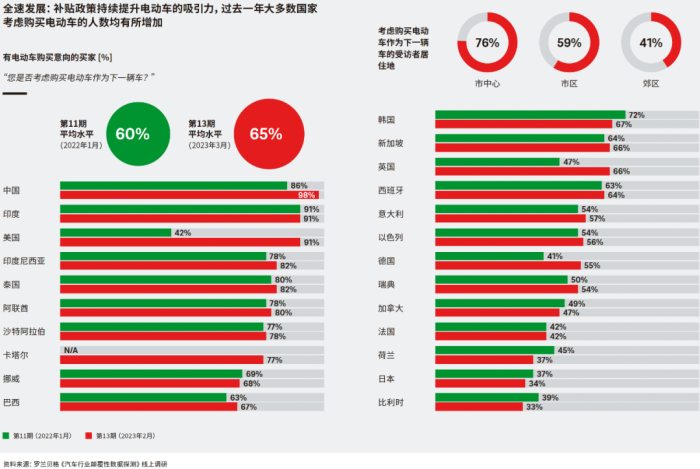

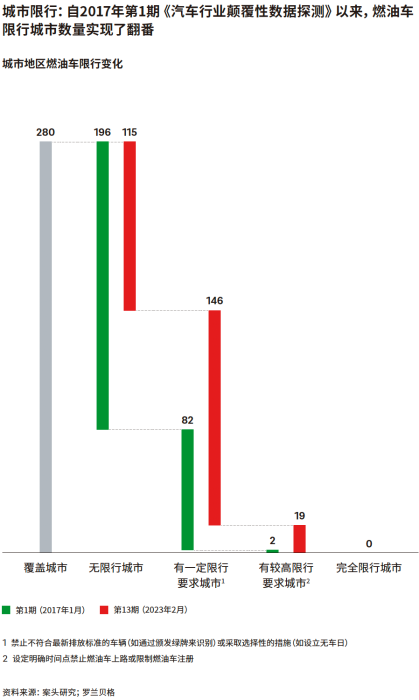

另一方面,电动车充电和电动车型数量等众多电气化相关指标得分则有所上升。这其中的一大关键推动因素是新的禁燃令的宣布,尤其是在欧洲。例如, 欧盟在二月份同意自2035年起禁止燃油车(不包括使用合成燃料的车辆)的计划,而里斯本等更多欧洲城市也宣布限制使用燃油车。尽管禁令的具体细节仍在商讨中,但大方向是明确的——电气化正在持续升温。

此外,主机厂的产品供应范围迅速扩大,越来越多的玩家涌入电动车市场。例如,中国企业蔚来和比亚迪在2022年末/2023年初进入欧洲市场,中国制造的电动车出口总量正在快速增长。

然而,尽管高价位段的产品选择较多,但低价段位的电动车车型的份额则屈指可数。这表明该细分市场存在巨大的增长机会。一些电动车玩家已经对此采取行动。特斯拉正在降价并探索低价车型,而比亚迪计划在中国以1.2万美元的价格推出基础版海鸥车型,大众正在考虑为欧洲推出低成本的ID.2车型。

由于大众市场的利润空间相对更低,因而车企的总体利润率或将有所下降。这就留给主机厂一个问题,即必须确保利润或通过新产品来弥补较低的利润水平。对于许多主机厂而言,诸如“按需功能”等数字化服务提供了一个潜在的解决方案。

专题研究:按需功能

新的收入来源

通常而言,按需功能是为主机厂提供新的收入来源的基于订阅的服务,包括如宝马、奔驰、奥迪等车型提供的导航系统、巡航控制和停车辅助等服务,以及交通情况实时更新、互联网接入,甚至诸如特斯拉FSD的全自动驾驶辅助系统等互联服务。其他主机厂也已宣布按需功能服务:大众汽车品牌计划在其ACCELERATE战略中涵盖按需信息娱乐服务,而Stellantis则预计于2024年推出包含按需功能的新技术平台。

与此类服务相关的收入相当可观。奔驰计划到2025年通过按需功能实现10亿欧元的收入,Stellantis计划到2026年通过软件赋能产品和订阅服务实现40 亿欧元的收入(至2030年达到200亿欧元),而大众计划到2025年实现300万欧元的收入。

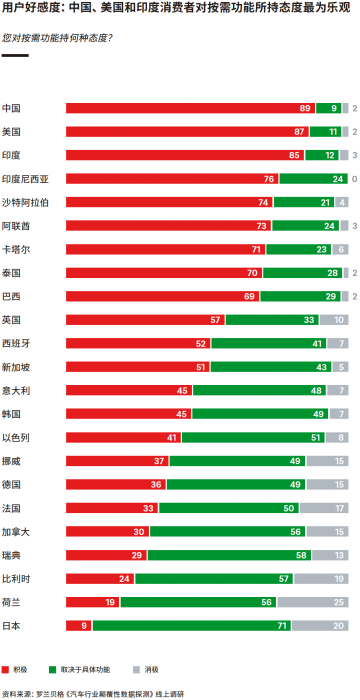

如上一期《汽车行业颠覆性数据探测》所述,随着主机厂在软件领域与大型科技公司展开竞争,按需功能应是前者的主场。该服务使主机厂保持对用户交互界面的掌控,最大化收入并恢复利润。更甚者,用户对按需功能的需求强烈, 《汽车行业颠覆性数据探测》调研中52%的受访者持积极态度。

然而,主机厂需要加快步伐。许多主机厂尚未满足客户需求,或客户对其按需功能服务的满意度不高。以某德国高端主机厂为例,该车企将座椅加热功能作为按需功能引入,仅当客户按月订阅时才能在某些新车型中使用该功能,客户对此愤愤不平。这一失败案例突显了理解客户对按需功能需求的重要性。

消费者对按需功能的看法

《汽车行业颠覆性数据探测》中的大多数受访者已经使用过某些形式的按需功能服务,而在那些尚未使用过的受访者中,有20%表示其对该技术很感兴趣。中国和印度对按需功能最感兴趣,主要是因为消费者对数字化功能的适应性普遍较高。

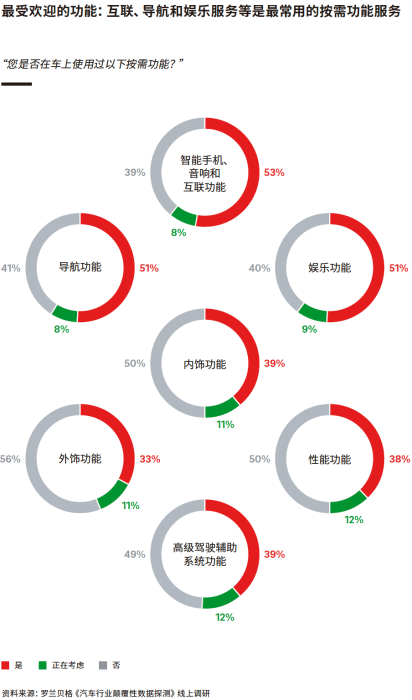

最常用的按需功能服务包括智能手机、音响和连接功能,以及导航和娱乐功能。

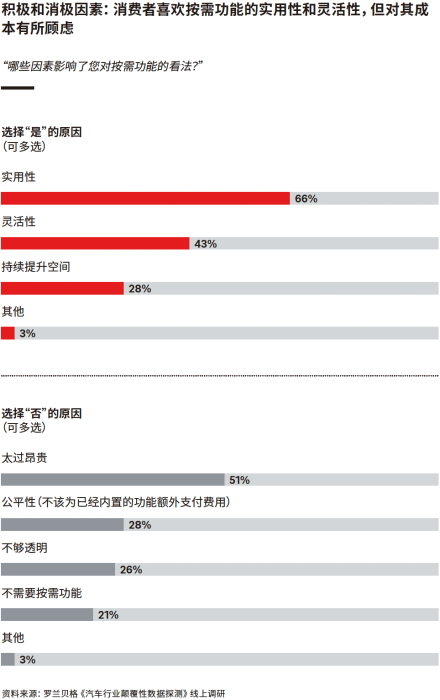

总体而言,47%的受访者表示更喜欢按需功能的一次性购买,而23%的人则更喜欢订阅模式。实用性和灵活性被视为按需功能的主要优点,而成本则是主要的负面因素。

我们的调研对主机厂的启示

我们对于按需功能的调研结果为主机厂提供丰富的商业洞察:

→ 在大多数国家,人们更喜欢一次性购买而非订阅,尤其是在美国、英国、中国和德国。

→ 提供一次性购买和订阅两种模式可以增加按需功能的整体收入。一般而言, 根据功能不同,两者比例通常介于2:1到5:1之间[1]。

→ 针对涉及内置功能的按需功能,需要慎重考虑定价,因为不公平的定价是最常提及的负面问题之一(参见加热座椅的例子)。

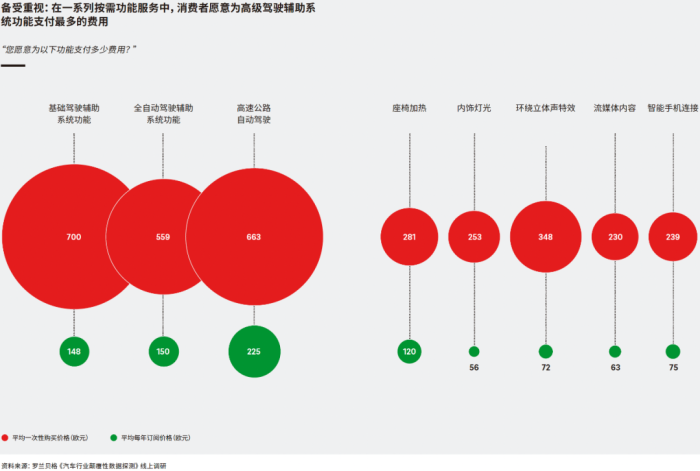

→ 高级驾驶辅助系统是最受重视的按需功能服务,消费者愿意为此支付更高的价格。

→ 对于某些功能,可考虑采用创新营销或收入模式——16%的人不愿意为按需功能付费,但愿意通过观看广告来获得免费的智能手机连接和/或其他连接功能。

主机厂需要采取的措施

那么,这些洞察对主机厂意味着什么?又该如何利用好它们呢?首先,主机厂需制定按需功能的商业案例和模型。定价将是其中的关键部分,对提供一次性购买和订阅模式时尤其如此。如前文所述,主机厂在按需功能方面有很大的发挥空间,可以通过设置合适的价格来影响利润水平。

主机厂还需发展在产品全生命周期中管理客户需求的能力。与单次销售不同, 按需功能将为主机厂创造连续的销售机会,而这些销售机会均需得到妥善管理。

按需功能案例研究:高级驾驶辅助系统对高端品牌车企的价值

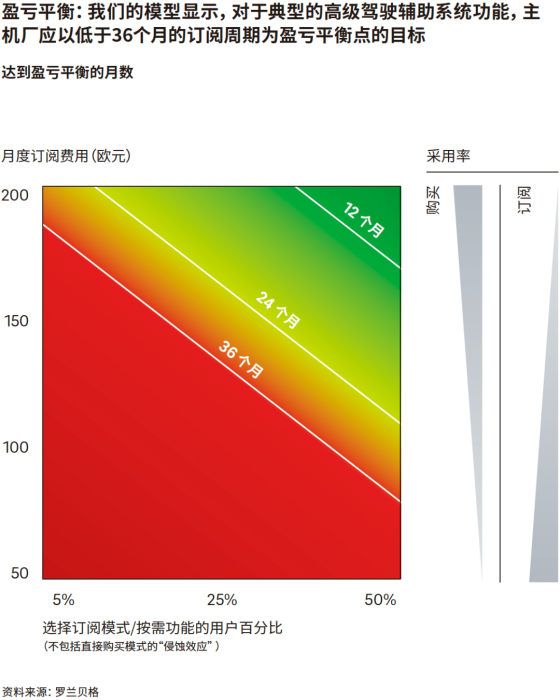

提供可供选择的高级驾驶辅助系统是主机厂需要采取的行动之一。通过模拟基于订阅模式的可选配高级驾驶辅助系统服务与传统可选配购买的销售模式在成本差异和所需变化方面的对比(见右图),我们发现:

→ 目前,主机厂通过传统销售模式产生的利润约为1,600欧元。

→ 订阅式按需功能可在订阅后的15-30个月内创造类似的利润,前提是主机厂获得足够的客户接受率。而订阅时间每增加一个月,利润则会显著提升。

→ 为实现订阅服务,主机厂不仅要发展技术方面的能力,还要能够在产品全生命周期中与客户持续互动,以提供促销等活动,并提高订阅率。

对于主机厂而言,关键结论在于,在理想情况下,其需要在12个月内实现按需功能产品的盈亏平衡,才能较传统的一次性购买车辆功能更具显著优势。如果需要36个月或更久的时间,则传统的销售模式比永久性或场景性的按需功能订阅模式的利润更高。若盈亏平衡点超过36个月,主机厂则通常无法再从按需功能/ 订阅模式中获利,并且无法达成确保利润的目标。因此,主机厂应为其订阅式产品找到合适的价格水平,并将盈亏平衡的目标设定在1-2年内。

为了推广订阅服务,主机厂还必须发展能力,在产品全生命周期内与客户持续进行按需功能互动。这就要求主机厂即使在客户购买车辆后也能与其保持直接联系并对客户需求深入了解,持续改进按需功能。

该模型基于以下假设:

→ 第一辆车的拥有期限为36个月。

→ 高级驾驶辅助系统的平均出厂售价为2,300欧元。

→ 高级驾驶辅助系统功能的普遍使用率为60%。

→ 欧洲汽车行业的材料成本占销售价格的30%,加权平均资本成本。

→ 月度订阅费用越高,选择订阅模式的人数越少。

结语:是时候认真思考按需功能的价值了

尽管第13期《汽车行业颠覆性数据探测》的排名相较上一期基本保持稳定,但其中隐藏着一些重要的变化。电气化的推进持续主导汽车行业格局,电气化相关指标得分的持续增长确保在其他指标得分下降的情况下总体得分仍保持高位。叠加数字化领域的兴起,主机厂显然需要加快在这两大领域的步伐,以确保利润水平。

按需功能物有所值,其提供了新的长期收入来源,带来健康的利润空间。但要充分实现按需功能的价值,主机厂必须改进现有产品/服务,努力提升其对客户的吸引力。这不仅能带来额外的财务提升,更是维护客户基础和利润的关键。

罗兰贝格管理咨询

龚淑娟

李峥

热点文章

-

价值重构 生态竞争

2026-02-26

-

AI驱动下的汽车产业发展趋势及应对策略

2026-02-27

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

2026-02-28

-

新能源车锂电池市场分析-2026年1月

2026-02-24

-

一文理清全主动智能底盘,主动悬架800V和48V之争的真相

2026-02-24

-

罗兰贝格注资Jonas Andrulis新创企业,深度赋能人工智能应用领域

2026-02-24

-

从炫技到生产力,均胜电子打通机器人落地工业场景应用“最后一公里”

2026-02-24

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

锂是新能源汽车与储能系统的关键原材料,其战略价值日益凸显。2025年7月,玻利维亚、阿根廷和智利组建了全球首个锂资源协调机制——“锂欧佩克(LithiumOPEC)”,通过股权管控、上调开采费与推进定价主导等方式,试图重塑全球锂资源供应链的利益分配格局。本文分析其形成背景、运作机制及对我国锂产业链的影响,并从构建自主可控供应体系、推动产业链技术迭代与协同升级、加强国家统筹与海外风险防控以及深化国际合作与全球治理参与四个维度提出应对策略,以增强供应链韧性、降低对外依赖并提升产业话语权,为我国新能源产业高质量发展与资源安全提供支撑。

作者:孙昱晗 宋双 吴喜庆 宋承斌

-

AI驱动下的汽车产业发展趋势及应对策略

-

价值重构 生态竞争

-

AI《汽车制造业》2026-1期

-

欧摩威中国:敏捷应需求,长期创价值

-

坚守与前瞻:桑普拉斯以技术优势赋能汽车行业

评论

加载更多