从全球角度看电池的成本和化学体系趋势

高盛发布了《Global Batteries: The Greenflation Challenge 》和《Green Metals Battery Metals Watch: The end of the beginning 》阐述了一些观点,我觉得还是很有意思的,所以抽取一些内容和大家分享下。

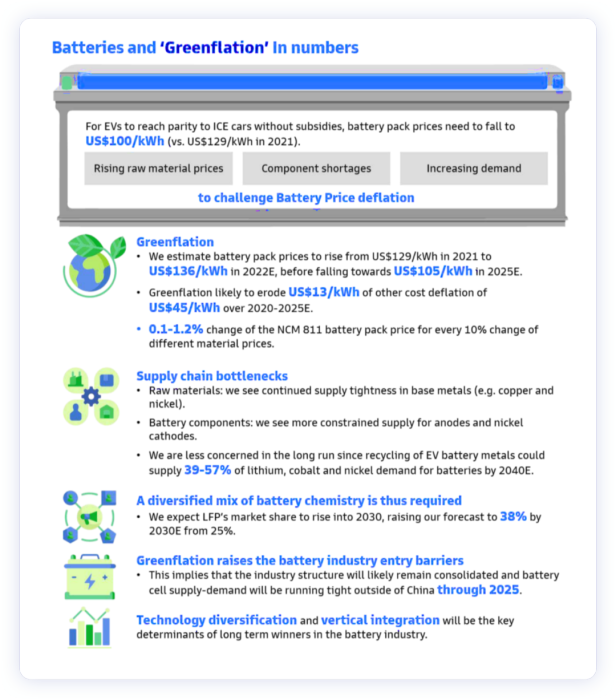

制造电池是一项复杂的业务,需要保护各种原材料和管理Pack的供应链,这些上有主材会随着化学体系的发展而变化。不断增长的需求、零部件短缺和不断上涨的原材料价格正在挑战十年电池价格下降的客观规律。

五个关键结论:

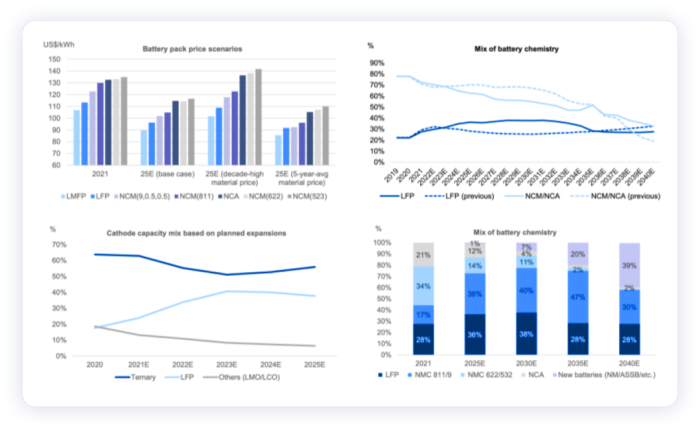

2022-23年电池价格持续下降的趋势会有变化,但电池创新和油价上涨两相对比,从总持有成本TCO对比来看,电动汽车与内燃机的成本平价仍可以在2025年实现。电池Pack价格将从2021年的129美元/千瓦时上涨至2022年的136 美元/千瓦时,然后在2025年降至105美元/千瓦时。

电动汽车使用的金属(例如铜和镍)供应将持续紧张,并且由于电池Pack行业仍处于起步阶段,地理上集中在中国,需要更快地扩大产能,因此部分电池材料将面临瓶颈。

为了在材料周期性紧张的情况下实现可持续的电动汽车供应增长,电池行业会有更多样化的电池化学组合(到2030年,LFP 市场份额从25%提高到38%),并回收金属从退役电池中长期发挥关键作用。

动力电池行业短期内的利润率风险,由于原材料获取难度加大,电池行业进入门槛也随之提高。2025年,行业结构可能会保持进一步整合,中国以外的电池供需将趋紧。

技术多元化和垂直整合将是电池行业长期赢家的关键决定因素。

这里面其实第一个成本分析和第二个金属和铁锂的关系可以展开来讲。

▲图1.主要的结论

动力电池成本分析

根据高盛的电池Pack的成本模型分析,由于材料价格上涨,电池价格将在未来十年继续持续下降的长期共识受到了很大的挑战。在过往的预测中,最大的缺失是由于全球政策趋同,这使得电池需求的快速扩张导致原材料市场紧张(供需失衡)。

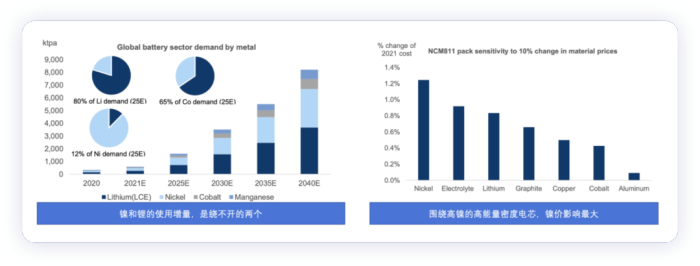

▲图2.电池材料和不同化学体系kWh需要的金属

基于全球动力总成前景和电池的金属供给,预计未来10-20年主要材料(锂、镍、钴、锰)的电池需求将继续以22%/15%的复合年增长率增长。电池价格下降的预期,是受到挑战的,以三元NCM811的电池为例,不同材料的价格会使得电池Pack价格变化0.1-1.2%。

▲图3.热目前镍和锂两个要素是绕不开的

电池是多种材料的复杂相互作用,由其各个材料的总成本决定,而总成本又受供应链各环节不同原材料成本和加工利润率的驱动。电池供应链从原材料的开采开始,包括锂、镍、钴等;材料加工商将原材料转化为电池组件的前体材料;组件制造商将前体材料进一步加工成不同类型的阴极(NCM、LFP 等)、阳极、隔膜、电解质和集流体,电池制造商组装成电池;将多个电池封装以达到所需的能量容量并安装到车辆上。供应链上的其他参与者通常采用成本加成定价策略(韩国电池制造商成本转嫁主要针对正极金属),仍然在很大程度上使最终用户面临成本波动的风险。

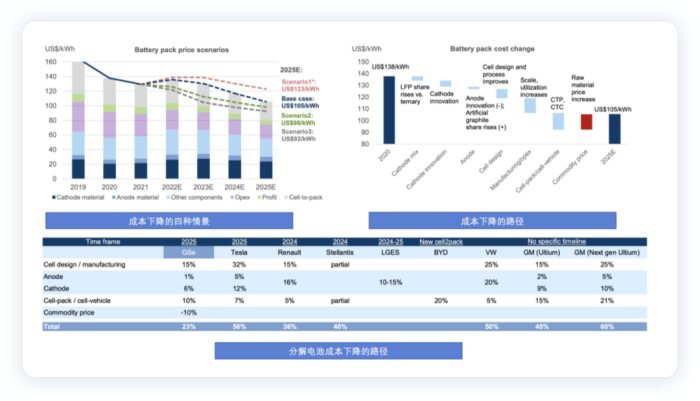

2020-2025年平均电池价格下降32美元/千瓦时(从138美元/千瓦时至105美元/千瓦时),原材料价格变化可能有13-45美元/千瓦时的反弹,电芯成本下降主要来自正极创新和电芯设计变化、更好的设计(电池到车辆的集成)和产能利用率提高上节省的运营成本。汽车制造商将逐步采用更大的电池。

▲图4.成本下降的假设

磷酸铁锂

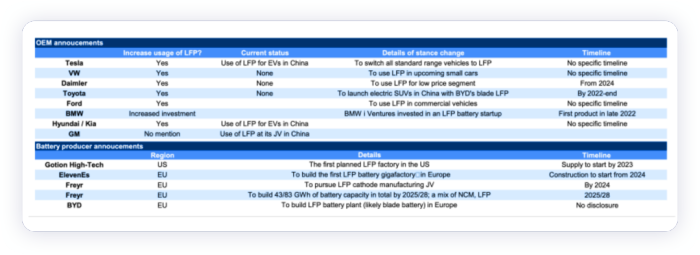

中国磷酸铁锂从2021年9月开始超越三元电池,在中国以外,磷酸铁锂的使用在逐步加快。因为 2022-23年左右的专利到期取消,这使得中国以外的使用限制得以打开。鉴于 LFP 的成本优势和车企的材料多样化激励措施,现在预计磷酸铁锂的市场份额将上升到 2030年,从25%提高到2030年的38%。由于磷酸铁锂的能量密度较低,大量部署的领域主要包含中小型电动汽车。

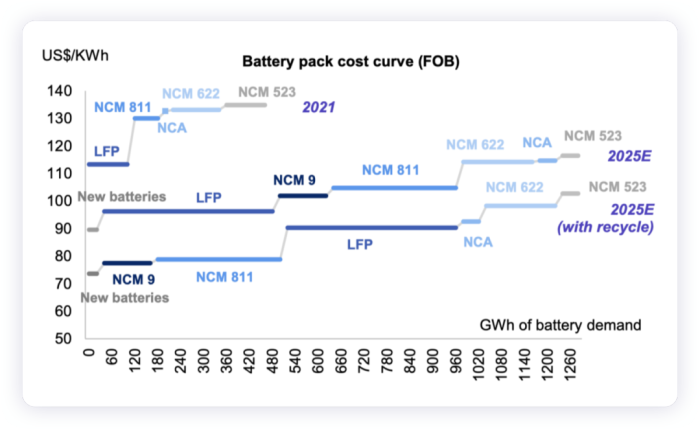

▲图5.不同化学体系的成本曲线(2021、2025和2025考虑回收)

▲图6.不同化学材料成本和铁锂全球渗透率

随着电池回收市场向2030年迈进,磷酸铁锂的市场份额将在2030年后开始萎缩,其成本竞争力因回收价值低于NCM而降低,让位于NCM811/Ni90和其他新电池的扩张。将续驶里程标准化以后,磷酸铁锂电池在2021年比三元电池便宜 10-20%,随着中国逐步取消电动汽车补贴,磷酸铁锂的成本优势在2022年以后变得越来越突出。

▲表1.全球车企磷酸铁锂的使用

小结:其他内容就不展开了,里面探讨了很多核心的问题,值得仔细看一看。

龚淑娟

李峥

热点文章

-

价值重构 生态竞争

2026-02-26

-

AI驱动下的汽车产业发展趋势及应对策略

2026-02-27

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

2026-02-28

-

新能源车锂电池市场分析-2026年1月

2026-02-24

-

罗兰贝格注资Jonas Andrulis新创企业,深度赋能人工智能应用领域

2026-02-24

-

一文理清全主动智能底盘,主动悬架800V和48V之争的真相

2026-02-24

-

从炫技到生产力,均胜电子打通机器人落地工业场景应用“最后一公里”

2026-02-24

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

锂是新能源汽车与储能系统的关键原材料,其战略价值日益凸显。2025年7月,玻利维亚、阿根廷和智利组建了全球首个锂资源协调机制——“锂欧佩克(LithiumOPEC)”,通过股权管控、上调开采费与推进定价主导等方式,试图重塑全球锂资源供应链的利益分配格局。本文分析其形成背景、运作机制及对我国锂产业链的影响,并从构建自主可控供应体系、推动产业链技术迭代与协同升级、加强国家统筹与海外风险防控以及深化国际合作与全球治理参与四个维度提出应对策略,以增强供应链韧性、降低对外依赖并提升产业话语权,为我国新能源产业高质量发展与资源安全提供支撑。

作者:孙昱晗 宋双 吴喜庆 宋承斌

-

AI驱动下的汽车产业发展趋势及应对策略

-

价值重构 生态竞争

-

AI《汽车制造业》2026-1期

-

欧摩威中国:敏捷应需求,长期创价值

-

坚守与前瞻:桑普拉斯以技术优势赋能汽车行业

评论

加载更多