【月度分析】2022年8月份全国乘用车市场分析

1、8月全国乘用车市场回顾

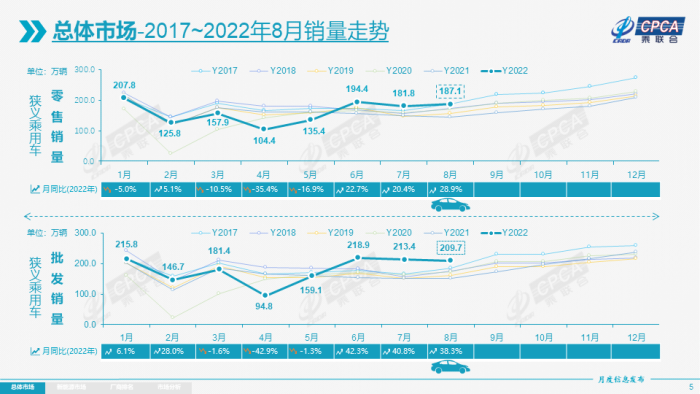

零售:2022年8月乘用车市场零售达到187.1万辆,同比增长28.9%,是以往10年的最高增速;8月零售环比增长2.9%,环比增速处于近10年同期历史次低位水平。1-8月累计零售1295.0万辆,同比增长0.1%,同比增长1.3万辆,其中6-8月同比增加110.2万辆的增量贡献巨大。

2021年8月,东南亚疫情导致当地芯片供应几乎中断,中国国内零售销量受到影响大幅下降,甚至出现2021年8月低于7月零售的历史罕见反季节现象。今年8月新冠疫情在全国各地散发局面继续得到有效遏制,全国28个省在8月报告有12,093例确诊病例,较7月的23个省2,584例稍有回升;全国29个省在8月报告有37,366例无症状,较7月的26个省12,792例稍有回升,疫情对整体车市扰动相对可控。但8月,全国平均高温日数5.2天,较常年同期偏多2.7天,为1961年以来历史同期最多。西南东北部、华中中南部、华东中南部及陕西南部等地高温日数普遍有20~30天,比常年同期普遍偏多15~20天。极热天气导致部分地区经销店客流也明显下降。

由于5月疫后物流和供应链的持续改善, 渠道库存充裕,这些都有效稳定了车市的增长。在去年芯片断供的超低基数下,8月全国乘用车零售同比增28.9%,较7月20.4%的增速进一步提升,其中车购税优惠政策举措逐步显现效果。

8月车市促销力度保持高位,主流车企均追加了优惠活动力度,努力弥补前期因疫情造成的销量损失,争取年度预期目标的最好结果。

8月豪华车零售25万辆,同比增长27%,环比增13%。车购税减半政策对消费升级的高端消费促进较大。

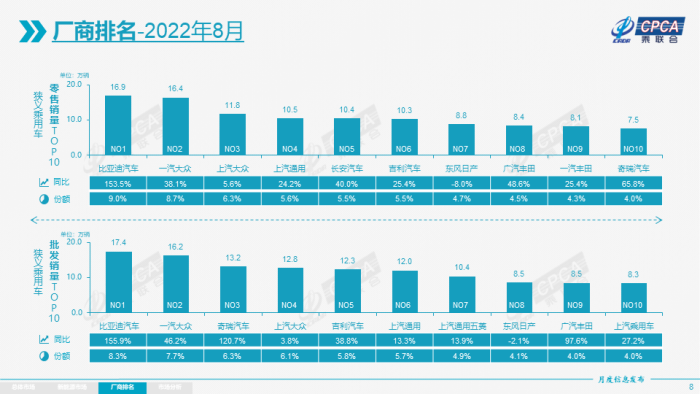

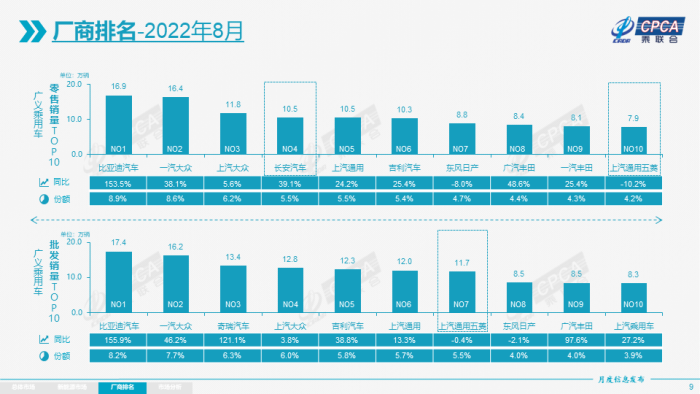

8月自主品牌零售85万辆,同比增长41%,环比持平。8月自主品牌国内零售份额为45.8%,同比增长3.8个百分点;1-8月累计份额46%,相对于2021年同期增长6.9个百分点。8月自主品牌批发市场份额48.9%,较去年同期份额增加3.7个百分点;1-8月自主品牌累计份额48.0%,相对于2021年同期增加5.6个百分点。自主品牌在新能源市场获得明显增量,头部企业表现优异,比亚迪汽车、奇瑞汽车、吉利汽车、长安汽车等传统车企品牌份额提升明显。

8月主流合资品牌零售77万辆,同比增长18%,环比增3%。8月的德系品牌零售份额21.1%,同比下降1.1个百分点,日系品牌零售份额20.7%,同比下降1.2个百分点。美系品牌市场零售份额达到8.9%,同比下降0.4个百分点。

出口:8月乘联会统计口径下的乘用车出口(含整车与CKD)25.2万辆,同比增长77.5%,环比增长12%。8月新能源车占出口总量的30.6%。8月自主品牌出口达到18万辆,同比增长89%;合资与豪华品牌出口7.2万辆,同比增长40%。1-8月乘用车累计出口135.1万辆,增56%。自主品牌对欧美市场和第三世界国家市场出口全面突破,国际品牌的中国基地出口战略也日益体现。8月海关口径出口汽车30.8万辆,1-8月累计出口190万辆,累计增44.5%。

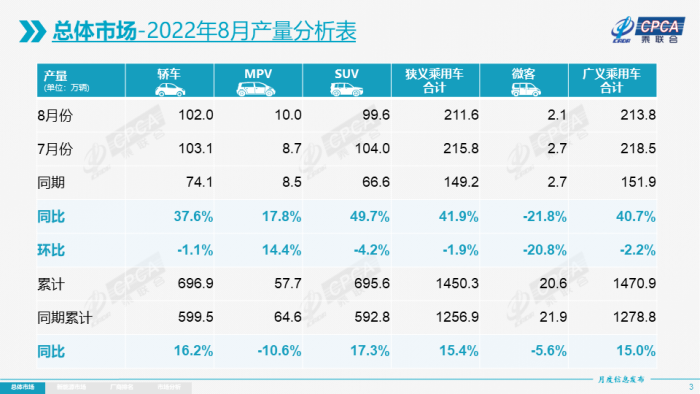

生产:8月乘用车生产211.6万辆,同比增长41.9%,环比下降1.9%,产业链保供措施见效。其中豪华品牌生产同比增长57%,环比增长19%;合资品牌生产同比增长26%,环比下降7%;自主品牌生产同比增长53%,环比下降3%。1-8月的车企生产达到1450.3万辆,同比增长15.4%。

受持续高温少雨影响,长江流域发生大范围夏伏旱。由此导致西南等部分地区出现持续数日限电,受此影响汽车产业链部分企业未能有序生产。川渝部分企业暂时停产时间较长,如长安乘用车环比7月减产43%,但车企减产损失应该能追回来。

批发:8月厂商批发销量209.7万辆,同比增长38.3%,环比下降1.7%,受新能源市场拉动,部分车企表现分化明显。1-8月的厂商批发销量达到1440.3万辆,同比增长11.9%。

8月的产销不如7月顺畅,形成厂商产量高于批发1.9万辆、厂商国内批发高于零售22.6万辆的拉动式产销走势,5-8月厂商批发的增长量为年末零售强增长奠定基础。

库存:2021年四季度以来厂商库存迅速回补,2022年1-8月累计补库近8万,其中5-8月库存稳定回补。由于购置税减半政策在6月实施,5月以来厂商备库增量贡献较大。8月份厂商库存环比增长2万辆,1-8月累计增长8万辆,而2021年1-8月厂商库存下降了29万辆,今年的厂商库存改善较大。8月渠道库存环比下降3万辆,1-8月渠道库存增长10万辆,较2021年1-8月下降93万辆形成强烈对比。

世界疫情下的缺货严重,中国车市库存恢复到中高位水平是难得成就,为出口和内销奠定稳定局面。由于库存有保障,8月初的终端零售在政策推动下明显走强,乘用车出口也在8月创出25.2万的历史新高。

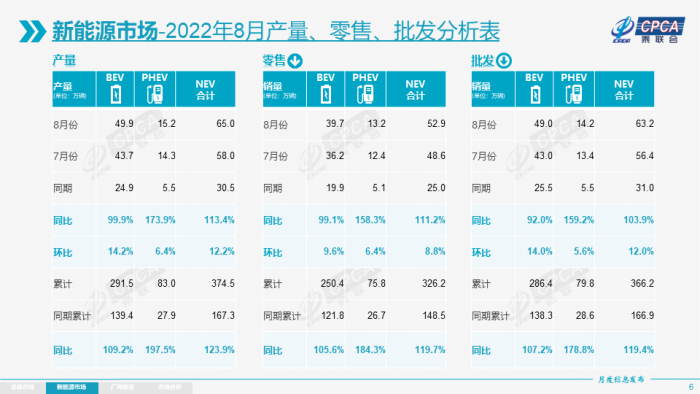

新能源:8月新能源乘用车批发销量达到63.2万辆,同比增长103.9%,环比增长12.0%,在车购税减半政策下,新能源车不仅没有受到影响,持续环比改善超过预期。1-8月新能源乘用车批发366.2万辆,同比增长119.4%。8月新能源乘用车零售销量达到52.9万辆,同比增长111.2%,环比增8.8%,1-8月形成“W型”走势。1-8月新能源乘用车国内零售326.2万辆,同比增长119.7%。

新能源车市场方面,供给改善叠加油价上浮,带来了市场的火爆,油价上涨而电价锁定,带动电动车订单表现火爆。8月的新能源车与传统燃油车环比走势都受到政策推动明显。各地出台鼓励消费政策力度大,主流车企生产持续拉升,改变了淡季规律,进一步拉动8月车市火爆。

1) 批发:8月新能源车厂商批发渗透率30.1%,较2021年8月20.4%的渗透率提升9.7个百分点。8月,自主品牌新能源车渗透率49.8%;豪华车中的新能源车渗透率29.4%;而主流合资品牌新能源车渗透率仅有4.9%。8月纯电动批发销量49.0万辆,同比增长92.0%;插电混动销量14.2万辆,同比增长159.2%。8月B级电动车销量同比增长100%,环比增长58%,占纯电动份额28%。纯电动市场A00+A0的经济型电动车市场正在崛起,其中A00级批发销量12.4万辆,环比下降5%,占纯电动25%份额;A0级批发销量9.3万辆,占纯电动的19%份额;A级电动车占纯电动份额26%;B级电动车销量仍是领军。8月ModelY销量62,169辆、五菱宏光MINI达49,119辆、比亚迪宋达到42,500辆,列总体乘用车销量前三位。

2) 零售:8月新能源车国内零售渗透率28.3%,较2021年8月17.3%的渗透率提升11个百分点。8月,自主品牌中的新能源车渗透率52.8%;豪华车中的新能源车渗透率17.4%;而主流合资品牌中的新能源车渗透率仅有4.9%。从月度国内零售份额看,8月主流自主品牌新能源车零售份额70%,同比增加4.2个百分点;合资品牌新能源车份额6.4%,同比下降0.64个百分点;新势力份额15.3%,同比下降3.9个百分点;特斯拉份额6.5%,增长1.3个百分点。

3) 出口:8月新能源乘用车出口7.7万辆,伴随着疫情下复工复产政策的支持,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升以及服务网络的逐渐完善,市场前景向好。8月,特斯拉中国出口42,463辆、上汽乘用车的新能源出口15,004辆,东风易捷特出口8,462辆,比亚迪汽车5,092辆,吉利汽车1,933辆、上汽大通1,232辆、神龙汽车1,025辆、江淮汽车出口487辆,创维汽车出口278辆,一汽红旗出口263辆,东风乘用车262辆,近期新势力出口也逐步启动。

4) 车企:8月新能源乘用车市场创历史新高,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以奇瑞集团与广汽集团为代表的传统车企在新能源板块表现相当突出。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业有16家(环比持平,同比增加了10家),占新能源乘用车总量84%。其中:比亚迪173,977辆、特斯拉中国76,965辆、上汽通用五菱52,551辆、吉利汽车37,500辆、奇瑞汽车28,778辆,广汽埃安27,021辆,上汽乘用车26,941辆、长安汽车16,679辆、哪吒汽车16,017辆、零跑汽车12,525辆、一汽大众12,010辆、长城汽车11,964辆、东风易捷特11,200辆、蔚来汽车10,677辆、上汽大众10,590辆、赛力斯汽车10,045辆。

5) 新势力:8月小鹏、哪吒、理想、蔚来、零跑、威马等新势力车企销量同比和环比表现总体仍较强,尤其是第二阵营的哪吒、零跑等表现较强,这也是细分市场赛道的优势。主流合资品牌中,南北大众强势领先,新能源车批发22,600辆,占据主流合资纯电动61.2%份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。

6) 普混:8月普通混合动力乘用车批发80,184辆,同比增长106%,环比降2%。其中丰田46,899辆,本田22,367辆,吉利汽车4,539辆、广汽乘用车2,735辆,东风日产1,659辆,混合动力的自主品牌逐步走强。

2.2022年9月全国乘用车市场展望

9月份全月工作日有21天,较去年9月工作日少1天,但8月极热天气和部分车企高温假带来的产能损失仍会在9月释放,加之芯片供给改善,生产恢复良好,9月乘用车生产能力很强。虽然目前国内疫情仍有不确定性,但9月预计产销同比实现高增长,可实现“金九银十”的良好局面。

本届成都车展虽然展期时间短,展出期间新车宣发保持高热度,配合地方政府的促消费政策,始终发挥出国内大型车展的集约型优势,近期发布的新车仍对秋季车市有促进意义。由于各地车展的召开相对谨慎,不利于9月购车人气的提升和消费的拉动。

在疫情常态化的持续防控形势下,乘用车私车出行也成为出行安全的重要保障。9月既是开学季也是大学毕业生工作季,购车代步和接送孩子上下学等家庭第二辆车的需求更强烈更迫切,换购增购的需求将带动新车和二手车市场持续较强,也将继续作为支撑汽车市场维持现有规模的基石。

伴随着车购税减半政策,国庆前换购升级更强动力的燃油车,是自驾游出行的最佳前序工作,因此近期的燃油车换购升级市场很火爆。纳税光荣,开燃油车的高成本主要是向国家缴纳巨额税款,有效支撑道路基建,也是车主以实际行动促消费、把稳经济落到实处、为国家做贡献的表现。

前期预售新车近期开始加快交付,随着成都车展的落幕、汽车下乡的加快开展、车市旺季的来临,更多新车型集中上市,多种新车将拉动新一轮消费,带来可观增量。

目前车市促销力度仍处于高位,并可能按惯例在9月后进入促销收缩期,未来政策退出前的销量持续高涨推动促销力度进一步缩小,因此9月是购车最佳时机。

目前油价持续高位,有利于新能源车的增长。新能源车市场仍将全面加速,尤其是自主品牌经济型电动车(A00级+A0级)会持续放量;新能源新品持续推出,覆盖广泛的价位段和产品特点,在主流价格区间均有高性价比产品供应,各主流厂商的推广积极性处于高位,増程等插混车型在市场面的接受度也有所提升,带来新能源的同比会有较大增量。部分地区因电力紧缺导致的短暂使用不便现象,伴随高温天气减少即可得到有效缓解,长期也将随着储能等基础设施的完备得到更妥善的解决,不会动摇新能源车型逐步走向市场化推广的趋势。

3.A级车占比六成的格局已改变

自从2002年中国乘车市场爆发增长以来,中国车市的结构呈现快速变化之中,从2009年前以A级车为主,中小型车成为增长主力,到近两年逐步演变为中大型车快速发展、SUV快速增长,而A00级、A0级燃油车快速萎缩伴随着A00级新能源车提升的发展特征。2019年A级乘用车占比达到62%的峰值,而B级燃油车随后加速崛起,形成燃油车市场的消费升级高端化趋势,A0级燃油车加速萎缩。

随着中国人口达到峰值,并且中老年人口加速增加,年轻人口剧烈减少的趋势形成,加之1.6升车购税优惠延伸到2.0升车购税优惠,前期中国车市以A级燃油车为核心代表的车市结构仍将延续,但未来各级别会出现更加均衡的发展趋势。

在人口结构的慢变量影响下,随着新能源车的快速崛起,整个车市的结构将发生重大的结构变化。以微型电动车A00级为代表的电动化趋势快速成长,随后向中高端延伸,呈现电动车各级别均衡发展的较好态势。其中A00级纯电动车市场发展结构尤其是呈现剧烈的变化特征,从2017年A00级占比67%,到2019年A00级占比仅有26%的巨大调整。随后2020年A00级又呈现较快发展态势,回归份额达到30%以上的水平。尤其是A0级总体来看增长相对较强,2022年已经回升到17%的份额,经济型电动车成为电动化发展的巨大成果,也推动整体乘用车市场的结构逐步走向均衡。

4.汽车经销模式有顽强的生命力

汽车销售的经销模式近期备受压力,但直营模式相对比较僵化的价格体系,促销不灵活的被动情况逐步显现。加之经销模式的低成本和区域市场的全覆盖优势,经销模式仍有顽强的生命力。

作为经销模式,市场零售价格是由经销商自主确定的,与厂商无关。因此车型的市场价格有随市场供需灵活调整的空间,这样也展现价格被双方可以接受的合同锁定特征,不会形成太大的价格纠纷。而在直营模式下,由于全国的价格相对是统一的,所以各地供需有差异,而消费者对价格敏感,但厂商价格的调整比较刚性,使厂商很被动。

经销模式卖车不挣钱,实际是降低厂商综合营销成本。在经销模式下,实际上对经销商来说,在销车环节并没有挣到太多的毛利,而是以新车衍生的服务挣来更多的服务费,获得更多的衍生利润,一般是通过新车金融保险以及置换二手车等方面。尤其是在二手车置换和二次品牌销售、汽车金融以及售后等方面,实际上就是产业链的利润所在。如果经销商没有卖新车,就很难有这些衍生的利润。

随着电动车的发展,整个销售服务利润链条也应该重新的建立。尤其是中国汽车流通协会推动二手车的经营规范化,推动经销商集团的二手车经营规模化,有利于经销体系的稳定发展。汽车经销商集团在二手车和车辆维修方面还是有一定利润的。所以汽车经销模式带来的汽车经销商的业务多元化,盈利多元化,对降低厂商成本、提升抗风险能力,实现整车为王的控制销售和售后及二手车服务等整体经销体系稳定有巨大意义。

5.整车为王的趋势必将回归

随着上市公司中报的发布,锂矿企业和电池企业的业绩总体都不错,尤其是锂矿企业的业绩超强,龙头企业的锂矿业务额的净利率在70%左右,上游电池企业的利润率在8%左右就不错了,而整车企业的利润率在5%左右,汽车行业的利润水平已经是下游制造业中偏低的了。锂矿行业出现今天这样的疯狂,主要得益于新能源汽车行业的快速发展和预期增强形成的资源错配,也得益于环境保护带来的机遇。

但在未来,“整车为王”是必然趋势,整车企业要做产业链链长。整车通过整合关键产业链后定价权将不断强大,零部件没有持续的产业链定价权,即使是那些芯片等无法自制的整车企业,也是整车为王的特征。电池企业必然面临整车企业的多种约束,自制部分电池和核心零部件,部分零部件外采。未来做新能源车的企业,要想有盈利,产业链能力非常重要,特别是电池产业,必须掌控在自己的手上,类似于做燃油车必须要掌控发动机,否则将会受制于电池供应商,而电池又是最大的成本,同时关系着售后、回收、再利用等一系列的产业,既关系着生产制造、又关系着售后服务、最重要是关系到是否能盈利的问题;而盈利将直接影响企业发展和促进消费的可持续性,因此整车为王的趋势必将回归。

龚淑娟

李峥

热点文章

-

价值重构 生态竞争

2026-02-26

-

AI驱动下的汽车产业发展趋势及应对策略

2026-02-27

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

2026-02-28

-

新能源车锂电池市场分析-2026年1月

2026-02-24

-

一文理清全主动智能底盘,主动悬架800V和48V之争的真相

2026-02-24

-

罗兰贝格注资Jonas Andrulis新创企业,深度赋能人工智能应用领域

2026-02-24

-

从炫技到生产力,均胜电子打通机器人落地工业场景应用“最后一公里”

2026-02-24

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

锂是新能源汽车与储能系统的关键原材料,其战略价值日益凸显。2025年7月,玻利维亚、阿根廷和智利组建了全球首个锂资源协调机制——“锂欧佩克(LithiumOPEC)”,通过股权管控、上调开采费与推进定价主导等方式,试图重塑全球锂资源供应链的利益分配格局。本文分析其形成背景、运作机制及对我国锂产业链的影响,并从构建自主可控供应体系、推动产业链技术迭代与协同升级、加强国家统筹与海外风险防控以及深化国际合作与全球治理参与四个维度提出应对策略,以增强供应链韧性、降低对外依赖并提升产业话语权,为我国新能源产业高质量发展与资源安全提供支撑。

作者:孙昱晗 宋双 吴喜庆 宋承斌

-

AI驱动下的汽车产业发展趋势及应对策略

-

价值重构 生态竞争

-

AI《汽车制造业》2026-1期

-

欧摩威中国:敏捷应需求,长期创价值

-

坚守与前瞻:桑普拉斯以技术优势赋能汽车行业

评论

加载更多