安波福公布2022年第三季度财务业绩 ——运营执行推动业务强劲增长和利润率提高

都柏林——致力于使出行更安全、更绿色、更互联的全球科技公司安波福公司(纽约证券交易所代码:APTV)公布了2022年第三季度财务业绩。按美国公认会计准则计算,第三季度每股收益1.05美元;若不计特殊项目,每股收益1.28美元。

第三季度财务业绩要点:

• 按美国公认会计准则计算,营业额为46亿美元,同比增长26%

• 考虑汇率、商品变动及资产剥离调整等因素,实际营业额增长33%,高于市场9个百分点

• 按美国公认会计准则计算,净利润为2.86亿美元,每股收益1.05美元

• 若不包括特殊项目,实际每股收益1.28美元

• 按美国公认会计准则计算,营运收入利润率为10.2%

• 调整后实际营运利润率11.4%,收入5.25亿美元;税息折旧及摊销前收入为6.73亿美元

前三季度财务业绩要点:

• 按美国公认会计准则计算,营业额为128亿美元,同比增长12%

• 考虑汇率、商品变动及资产剥离调整等因素,实际营业额增长15%,高于市场10个百分点

• 按美国公认会计准则计算,净收入2.98亿美元,每股收益1.10美元

• 按美国公认会计准则计算,利润率6.4%

• 调整后实际利润率为8.3%,营运收入10.62亿美元,税息折旧及摊销前收入为15.16亿美元

• 营运现金收入3.3亿美元

“第三季度强劲的业绩表现证明了我们在宏观经济压力持续存在的情况下仍能良好执行的能力。在本季度,我们继续表现出在汽车产量基础上的强劲增长,并在前三季度实现了创纪录的预定量,” 安波福全球总裁兼首席执行官凯文•克拉克表示。“我们将继续专注于加强我们的业务基础,我们相信这将进一步改善安波福2023年的业绩。

2022年第三季度业绩

截至2022年9月30日,根据美国公认会计准则计算,公司报告的第三季度营运额为46亿美元,较上年同期增长26%。考虑汇率、大宗商品变动和资产剥离等因素,公司第三季度实际营业额增长33%。亚洲市场增长36%(其中中国市场增长42%)、北美市场增长31%、欧洲市场增长29%、南美洲市场增长53%。

按美国公认会计准则计算,公司2022年第三季度净利润为2.86亿美元,每股收益1.05美元,上年同期公司净收入为8600万美元,每股收益0.32美元。第三季度调整后净收入(非公认会计准则财务指标,定义见下文)为3.64亿美元,每股收益1.28美元,上年同期调整后净收入为1.4亿美元,每股收益0.49美元。

第三季度调整后的营运收入为5.25亿美元(非公认会计准则财务指标,定义见下文),上年同期为2.56亿美元。调整后营运收入利润率为11.4%,上年同期为7.0%,体现了全球汽车产量增加以及原材料成本恢复的有利影响。折旧和摊销费用总计1.90亿美元,上年同期为1.93亿美元。

第三季度的利息开支总额为5800万美元,上年同期为3600万美元,这反映了我们在2022年第一季度因预计收购风河公司而发行的25亿美元债务的影响。

2022年第三季度的税收支出为5900万美元,实际税率约为14%。2021第三季度的税务支出为2500万美元,实际税率约为14%。

公司第三季度经营活动的净现金流为4.37亿美元,上年同期为400万美元。

2022年前三季度业绩

截至2022年9月30日,根据美国公认会计准则计算,公司报告的前三季度营运额为128亿美元,较上年同期增长12%。考虑汇率、大宗商品变动和资产剥离等因素,公司上半年实际营业额增长15%。北美市场增长19%、亚洲市场增长16%(其中中国市场增长19%)、欧洲市场增长8%、南美洲市场增长36%。

按美国公认会计准则计算,公司2022年前三季度净收入为2.98亿美元,每股收益1.10美元,上年同期公司净收入为5.12亿美元,每股收益1.89美元。前三季度调整后净收入为6.06亿美元,每股收益2.14美元,上年同期调整后净收入为6.75亿美元,每股收益2.38美元。

2022年前三季度调整后的营运收入为10.62亿美元,上年同期为10.68亿美元。调整后营运收入利润率为8.3%,上年同期为9.3%,体现了中国第二季度受新型冠状病毒的不利影响,全球通货膨胀压力和全球半导体供应短缺的持续不利影响,部分影响被全球汽车产量增加和价格回升的有利因素所抵消。折旧和摊销费用总计5.74亿美元,上年同期为5.83亿美元。

2022年前三季度的利息开支总额为1.57亿美元,上年同期为1.14亿美元,这反映了我们在2022年第一季度因预计收购风河公司而发行的25亿美元债务的影响。

2022年前三季度的税收支出为9600万美元,实际税率约为15%,这受到收入地域组合和某些未确认税收优惠的司法管辖区损失增加的影响,包括乌克兰和俄罗斯冲突产生的费用影响。上年同期的税收费用为1.01亿美元,有效税率约为12%。

2022年前三季度经营活动的净现金流为3.3亿美元,上年同期为5.53亿美元。截止至2022年9月30日,公司拥有现金及现金等价物49亿美元,总可用流动资金73亿美元。

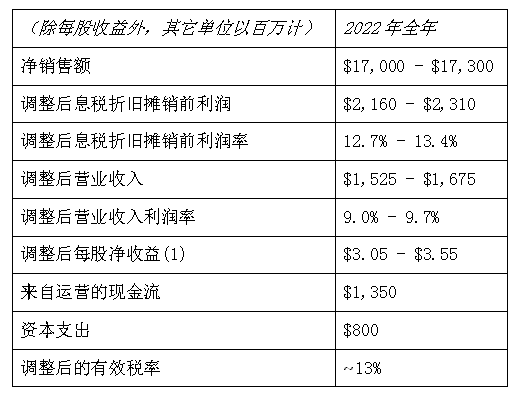

2022年全年展望

公司2022年全年财务展望如下:

注(1)公司2022年全年财务展望包括安波福将从Motional合资企业的业绩中确认的约每股1.05美元的预期股权损失。

非公认会计准则财务信息的使用

本新闻稿包含安波福公司按照非美国通用会计准则列示的财务业绩的信息。具体而言,调整后的营运收入、调整后的净收入、调整后的每股净收益和融资前现金流均为非通用会计准则的财务指标。调整后的营运收入指利息支出前的净收入、其它收入/支出、净额、所得税开支、权益收入或亏损、税后净额、非连续性营运收入或亏损、税后净额、重组、其它收购及组合项目成本、资产减值、业务剥离收益或亏损,以及与收购相关的递延补偿。其它收购和组合项目成本包括因整合收购业务及计划并执行产品组合转型举措所产生的成本,包括业务、产品收购和资产剥离。调整后的经营利润率定义为调整后的经营利润占净销售额的百分比。

调整后的净收入为重组前归属于安波福的净利润和其它特殊项目,包括其税收影响。调整后的每股净收益表示调整后的净收入除以该期间股票的加权平均数量。融资前现金流量表示经营活动从持续经营中提供的现金加上(用于)投资活动提供的现金,根据业务收购的购买价格和剥离的净收益进行调整停止运营和其它重要业务。

自2022年1月1日起,公司现在从调整后营业收入、调整后净收入和调整后每股净收入的计算中排除无形资产的摊销费用。本新闻稿中报告的当前和历史时期的财务业绩都是根据这一新定义编制的。上面显示的 展望信息也是根据此新定义计算的。本新闻稿中介绍的前瞻性非公认会计准则衡量标准根据这一新定义与第18页和第19页最接近的公认会计准则财务衡量标准进行了调整。

公司管理层认为,本新闻稿中使用的非美国通用会计准则财务指标对管理层和投资者分析公司的财务状况、运营结果和流动性有参考作用。管理层认为,调整后的收入增长、调整后的营运收入、调整后的净收入、调整后的每股净收入和融资前的现金流量等指标是评估公司持续财务业绩的有用指标,与相应的公认会计准则衡量标准相协调,通过排除管理层认为不代表公司核心业务绩效并可能掩盖真实业务表现及趋势的项目,提高各时期之间的业务可比性。管理层还将这些非 GAAP 财务指标用于内部规划和预测目的。

非公认会计准则指标不应孤立地考虑,或替代我们根据公认会计原则编制的报告结果,并且可能无法与其它公司类似标题的衡量标准类比。

龚淑娟

李峥

热点文章

-

价值重构 生态竞争

2026-02-26

-

AI驱动下的汽车产业发展趋势及应对策略

2026-02-27

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

2026-02-28

-

新能源车锂电池市场分析-2026年1月

2026-02-24

-

一文理清全主动智能底盘,主动悬架800V和48V之争的真相

2026-02-24

-

罗兰贝格注资Jonas Andrulis新创企业,深度赋能人工智能应用领域

2026-02-24

-

从炫技到生产力,均胜电子打通机器人落地工业场景应用“最后一公里”

2026-02-24

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

锂是新能源汽车与储能系统的关键原材料,其战略价值日益凸显。2025年7月,玻利维亚、阿根廷和智利组建了全球首个锂资源协调机制——“锂欧佩克(LithiumOPEC)”,通过股权管控、上调开采费与推进定价主导等方式,试图重塑全球锂资源供应链的利益分配格局。本文分析其形成背景、运作机制及对我国锂产业链的影响,并从构建自主可控供应体系、推动产业链技术迭代与协同升级、加强国家统筹与海外风险防控以及深化国际合作与全球治理参与四个维度提出应对策略,以增强供应链韧性、降低对外依赖并提升产业话语权,为我国新能源产业高质量发展与资源安全提供支撑。

作者:孙昱晗 宋双 吴喜庆 宋承斌

-

AI驱动下的汽车产业发展趋势及应对策略

-

价值重构 生态竞争

-

AI《汽车制造业》2026-1期

-

欧摩威中国:敏捷应需求,长期创价值

-

坚守与前瞻:桑普拉斯以技术优势赋能汽车行业

评论

加载更多