【重磅】舍弗勒集团与纬湃科技集团已签订业务合并协议

2023年11月27日,舍弗勒集团与纬湃科技集团签订业务合并协议,双方致力共同打造成为一家领先的专注驱动技术的科技公司。根据协议,纬湃科技将为整个交易提供建设性支持,包括正在进行的公开要约收购以及之后双方合并的实施。

致力成为一家领先的驱动技术公司

通过强强联合,舍弗勒和纬湃科技将进一步完善和拓展双方的业务领域和技术组合,设立业务更加聚焦的四大事业部,在相应终端市场占据领先地位。合并后的公司将拥有完整的产品系列,尤其在电气化领域的产品组合,充分利用电驱动业务加速增长的潜力。

合并后的公司年销售额将达到约250亿欧元,拥有逾12万名员工。舍弗勒始终坚信,业务合并将带来巨大的协同潜力,预计到2029年将实现6亿欧元的年息税前利润(EBIT)。为了使合并后的公司利益最大化,舍弗勒和纬湃科技将努力实现销售收入和成本的协同。

舍弗勒集团首席执行官克劳斯·罗森菲尔德表示:“舍弗勒坚信两家公司高度互补,合并后将变得更加强大。我们感到非常高兴,经过对双方都具有挑战性的深入讨论,我们达成了业务合并协议,这为迅速有效的整合奠定了基础。这是我们成为一家领先的驱动技术公司的一个重要里程碑。”

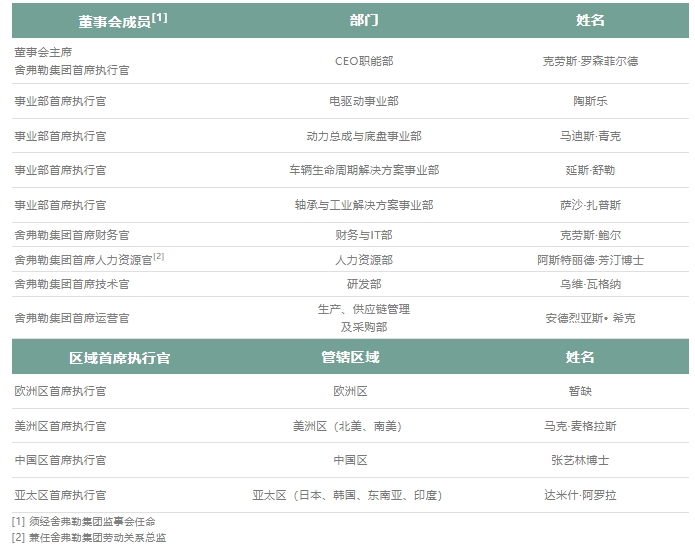

拟设九名董事成员

考虑到董事会成员将由监事会负责任命,双方因此达成一致,合并后的公司将设置一个包含九名成员的董事会。董事会由舍弗勒集团首席执行官克劳斯·罗森菲尔德领导,还包括首席财务官(CFO)、首席人力资源官(CHRO)、首席技术官(CTO)和首席运营官(COO)四位职能部门负责人,以及新成立的四大事业部首席执行官。

根据舍弗勒集团的管理模式,董事会与四大区域首席执行官共同组成合并后公司的执行董事会。双方协定,拥有战略性重要地位的电驱动事业部将由目前纬湃科技电气化解决方案事业部负责人陶斯乐(Thomas Stierle)领导。执行董事会其他成员名单见文末。此外,双方计划根据实际需求对合并后公司的监事会成员进行调整。

针对董事会以下管理岗位的安排,合并后的公司将采取“合则强(Stronger Together)”的基本原则。在业务合并协议中,双方还就整合流程达成一致。该流程一方面确保两家公司的优势以最佳方式进行结合,另一方面确保两家公司业务尽可能继续有序开展。这些都是双方通过合并以取得更大成功和实现业务合并目标的重要前提。在有必要做出选择时,以任命最适合相关管理任务的人员为首要目标。

拥有平等代表权的整合委员会

根据业务合并协议,舍弗勒和纬湃科技还将成立一个整合委员会,以确保合并后公司内部的整合过程得以顺利进行。该委员会由六名成员组成,拥有平等代表权,包括双方的首席执行官、首席财务官和首席人力资源官。在整合委员会的带领下,双方将最迟于 2024 年年中为合并后的公司制定联合业务计划。整合委员会第一次会议将于 2023 年 12 月召开。为了保障客户的最佳利益,整合将以不影响现有业务的方式进行。这一原则尤其体现在关键生产爬坡项目中。

双方还达成一致,合并后的公司将命名为舍弗勒集团(Schaeffler AG),总部设在赫尔佐根奥拉赫。关于事业部总部的设立,双方将展开进一步讨论。在这方面,舍弗勒认识到纬湃科技目前布局对合并后公司的重要性,尤其是纬湃科技总部所在地雷根斯堡在电驱动业务方面扮演的重要角色。

继续履行与德国金属工业工会达成的协议

舍弗勒和纬湃科技将与双方员工及员工代表开展建设性对话,以提供具有吸引力和竞争力的工作条件,确保员工稳定,持续打造优秀的企业文化。双方一致认为,一支尽职尽责、积极进取的员工队伍是两家公司目前取得成功以及合并后继续取得成功的根本。

双方还承诺,在合并后的公司中将继续履行舍弗勒与德国金属工业工会于2018年达成的“未来协议”,这也很好地体现了以上这一信念。该协议达成了多项共识,尤其是关于各地分支机构和关税承诺的条款。

舍弗勒将收购价格提升至每股94欧元

在与纬湃科技进行业务合并协议谈判的同时,舍弗勒集团董事会经监事会同意,决定将正在进行的要约收购价从每股91欧元提高至每股94欧元。提高后的收购价更具吸引力,比2023年10月6日(要约收购公告发布前的最后一个交易日)的收盘价溢价约24.8%,比公告发布前3个月的成交量加权平均股价溢价约23.4%。

提高收购价格是舍弗勒在谨慎考虑当前市场反应之后做出的决定,这体现了舍弗勒对与纬湃科技合并后的预期协同效应和价值创造潜力的信心。

预计可快速完成整个交易

收购要约将于2023年12月15日到期。接受期结束后,舍弗勒预计于2024年2月初召开股东大会。舍弗勒股东将对无投票权普通股转换为具有完全投票权普通股的拟定方案进行投票。双方之后的合并计划须经两家公司各自的年度股东大会投票表决通过。

纬湃科技股东将股份转换成舍弗勒股份的换股比率将由两家公司根据对舍弗勒和纬湃科技的估值来确定,估值由 PVT Financial Advisors SE(ValueTrust)公司作为联合独立估值机构按照公认的估值原则进行,并将在合并协议中约定。换股比率将由双方共同提议的法院指定合并审计师确认。预计整体交易将于 2024 年第四季度完成。

附:舍弗勒集团执行董事会成员拟定名单:

龚淑娟

李峥

热点文章

-

价值重构 生态竞争

2026-02-26

-

AI驱动下的汽车产业发展趋势及应对策略

2026-02-27

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

2026-02-28

-

新能源车锂电池市场分析-2026年1月

2026-02-24

-

一文理清全主动智能底盘,主动悬架800V和48V之争的真相

2026-02-24

-

罗兰贝格注资Jonas Andrulis新创企业,深度赋能人工智能应用领域

2026-02-24

-

从炫技到生产力,均胜电子打通机器人落地工业场景应用“最后一公里”

2026-02-24

-

“锂欧佩克”的崛起与我国锂资源安全战略研究:挑战、影响与应对路径

锂是新能源汽车与储能系统的关键原材料,其战略价值日益凸显。2025年7月,玻利维亚、阿根廷和智利组建了全球首个锂资源协调机制——“锂欧佩克(LithiumOPEC)”,通过股权管控、上调开采费与推进定价主导等方式,试图重塑全球锂资源供应链的利益分配格局。本文分析其形成背景、运作机制及对我国锂产业链的影响,并从构建自主可控供应体系、推动产业链技术迭代与协同升级、加强国家统筹与海外风险防控以及深化国际合作与全球治理参与四个维度提出应对策略,以增强供应链韧性、降低对外依赖并提升产业话语权,为我国新能源产业高质量发展与资源安全提供支撑。

作者:孙昱晗 宋双 吴喜庆 宋承斌

-

AI驱动下的汽车产业发展趋势及应对策略

-

价值重构 生态竞争

-

AI《汽车制造业》2026-1期

-

欧摩威中国:敏捷应需求,长期创价值

-

坚守与前瞻:桑普拉斯以技术优势赋能汽车行业

评论

加载更多