聚焦ADAS 车市寒冬下零部件厂商的智能驾驶布局

2019年,中国车市低迷依旧,无论整车还是零部件板块,都是“跌”字当头。

如果一定要在“万绿丛中”找到一点“红”的话,非ADAS莫属。

传统业务承压 ADAS增长可期

据最新统计数据显示,今年前十个月中国共计销售新车2065.2万辆,同比下滑9.7%,其中乘用车今年累计销售1717.4万辆,同比下降11.0%。具体到车企,据盖世汽车整理30家主流车企销量发现,绝大部分今年的整体销量都不及去年同期。中国车市整体低迷,全球汽车市场也难言乐观,结合多个主要市场今年的销量表现,此前IHS Markit已将2019年全球汽车销量预期下调至9100万辆,全年跌幅较去年扩大至2%。

车市整体大环境不佳,零部件供应商也随之受到影响。近日,很多零部件企业发布了第三季度财报,数据显示大多数主流零部件企业今年的业绩都出现了不同程度的下滑,特别是传统零部件板块,受车市波及相对较大。比较之下,诸如ADAS、车联网等新兴业务,受影响则不是很明显,正逐渐成为零部件功能供应商新的业务增长点。

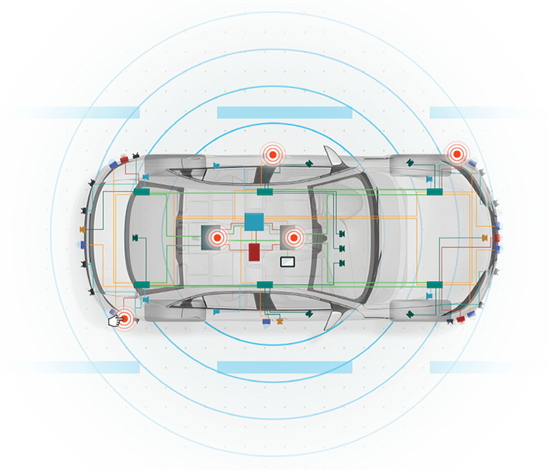

图片来源:安波福官网

一个明显的对比是安波福和德尔福科技,这两家公司均由零部件巨头德尔福拆分而来。其中前者主要聚焦前沿技术领域,包括ADAS、高级别自动驾驶以及车载互联技术等,后者则专注于发动机管理、新能源等方面的业务。2019年第三季度安波福的营业额为36亿美元,与去年同期相比上升2%;净收入为2.46亿美元,而去年同期为2.22亿美元。德尔福科技较为逊色,第三季度营收仅为10.33亿美元,同比大幅下跌11%。德尔福科技表示,当前全球汽车产量整体下滑,特别是中国市场及欧洲柴油乘用车市场的下降,对业务带来了一定影响。

车市寒冬之下,法雷奥的新兴业务表现也比较出色。据法雷奥十月底发布的警告,尽管通用汽车罢工事件给其带来了1.6亿欧元的销售损失,以及大约5000万欧元的运营利润损失,然而受摄像头、驾驶辅助系统等产品的拉动,法雷奥第三季度的营收还是达到了47. 72亿欧元,上涨幅度为8%。

法雷奥董事长兼CEO Jacques Aschenbroich表示, “电气化、自动驾驶和智能网联汽车,以及数字化移动出行正在给汽车行业带来深刻变革,这也是法雷奥的战略发展核心。相信在未来几年,中国市场对驾驶辅助系统的需求仍将保持高速的增长。”

另据博世中国区相关负责人透露,虽然今年车市整体下行,导致公司传统业务板块增长或不太明显,但该公司一些前期投资较早的业务,今年开始慢慢产生回报。特别是面向ADAS市场的L1、L2自动驾驶业务,预计今年会有较大的增长。

而对于四维图新这样正向智能驾驶转型的企业来讲,对新技术的倚重更为明显。以四维图新为例,受车市下滑的影响,今年四维图新的业绩也出现了较大幅度的下滑,前三季度的净利润跌幅高达88.97%。但这并没有影响该公司对新业务的布局,反而促使其在自动驾驶、车联网等领域持续保持较高投入——四维图新今年前三季度的研发投入高达7.10 亿元,占营收比例为 46.3%。

正因为如此,对于四维图新的长远发展,业界普遍看好——尽管该公司目前将很大一部分精力放在辅助驾驶、自动驾驶等新兴业务上,但这些业务预计从明后年开始,就会慢慢给四维图新带来受益。例如四维图新在今年年初已经获得了中国L3级自动驾驶的第一张订单,这张订单从2021年开始到2025年,这意味着最早后年四维图新才能通过相关业务创收。

ADAS迎快速普及期 三股势力展开激烈角逐

全球车市整体低迷,无论整车厂还是零部件企业都难独善其身,上面这些只是车市寒冬下零部件企业的一个缩影,眼下最关键的是如何扭转颓势。目前来看,加大对ADAS等智能驾驶业务的布局,成了一众零部件企业的头等要事。

不过正如四维图新所凸显的,进行前瞻技术研发是一件极为烧钱的大工程,特别是高级别的自动驾驶,动辄就得投入几千万、上亿甚至几十亿的研发费用,一般的企业根本烧不起,今年自动驾驶领域已经有企业因为资金问题中途退赛。

再加上L4及以上的自动驾驶规模化量产,还受技术、法规标准、配套基础设施等多方面的制约,其大规模商业化的时间业界仍无定论。基于这些考虑,除了着眼于L4/L5这样的高级别自动驾驶,现阶段传统零部件企业在智能驾驶上的关注重点其实更多的还是集中在量产条件成熟的ADAS领域。

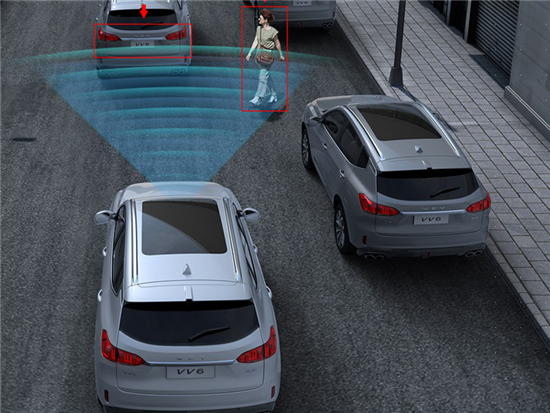

图片来源:WEY官网

例如安波福,在ADAS领域已经与国内众多车企达成了紧密的合作关系,在2018年中国最畅销的15款车型中,有13款都装载了安波福技术及产品。博世自2018年为吉利博瑞提供了部分L2功能,并与长城WEY VV6、荣威Marvel X、长安CS55等也进行了量产合作后,今年其ADAS系统又先后在新宝骏RS-5、全新名爵ZS、众泰TS5等新车上搭载。按照规划,今年博世会为近40个本土车型提供L2级别高级驾驶辅助系统解决方案。

零部件企业密集布局,推动ADAS渗透率快速提升。根据赛迪顾问统计数据,2017 年中国 ADAS 市场规模总计 421 亿元,同比增长 57%,其中盲区监测BSM、自动紧急刹车AEB、碰撞预警系统FCW三类渗透率较高。预计到2020年,中国 ADAS 市场规模将达 878 亿元。可以说, 作为汽车从半自动驾驶向全自动驾驶过渡的一项关键技术,未来ADAS的发展将进入新的阶段。

ADAS广阔的发展前景,在近两年也吸引了大量初创公司的加入,与国际大型Tier1和国内大型零部件供应商同台竞技。与传统的零部件巨头相比,这些新进入的公司更多的是基于对中国交通场景的深刻理解,在系统成本可控前提下,通过优化硬件配置,提升算法软件性能,来实现ADAS功能,打造差异化竞争优势。

不过由于起步相对较晚,目前国内ADAS领域仍以外资零部件巨头占据主导地位。据相关统计数据显示,2018年大陆集团、博世、奥托立夫、麦格纳、采埃孚五家企业在国内分别占据了18%、15%、14%、9%、7%的ADAS市场份额。

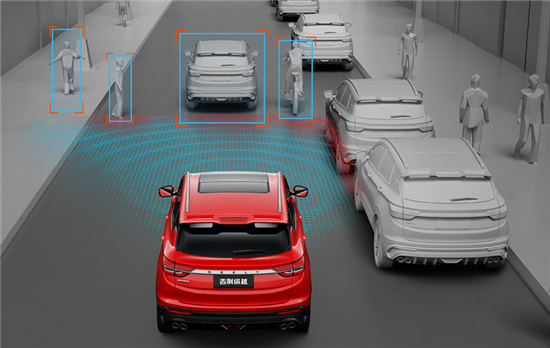

图片来源:吉利官网

但这并不意味着国内ADAS企业就毫无机会。“我们怎么去突破呢?我觉得机会在于怎么样与主机厂以更灵活的方式合作,并建立快速的响应能力,以及怎么给车企提供更适合中国驾驶场景的解决方案。”福瑞泰克总裁张林表示。据了解,目前福瑞泰克公司作为本土ADAS 一级供应商,赢得了国内多家主机厂的合作开发项目,并已开始实现产品在主机厂量产车上批量供货。

特别是配套支持与服务能力,之于整车厂尤为重要。“大家可以看到,从去年开始很多新出来的车型都有ADAS配置,不过大家装车的系统到目前为止全部都是进口的,而国外供应商因为核心技术人员并不在中国,一旦出现问题响应比较慢。”同济大学汽车学院汽车安全技术研究所所长朱西产指出。

更为尴尬的是,由于中国的道路交通特征与欧美等市场存在较大的差别,部分外资零部件企业基于海外研发中心开发的ADAS系统,因缺乏对中国本土市场和中国消费者驾驶习惯的深刻理解,并不能很好地满足中国驾驶员的驾驶需求。尤其是在识别部分国内特殊的车道线、红绿灯倒计时检测、应对车辆突然斜向插入车道等方面,很多在国外研发的ADAS系统,在国内用起来体验并不是很好,常常出现“水土不服”的现象。正是鉴于这些因素,近几年越来越多的外资零部件企业开始选择落户中国,以赋予国内车企更好的工程服务能力。

而国内的ADAS企业,为了突破外资零部件巨头的垄断地位,打造公平的ADAS市场竞争环境,亦在积极布局,一方面立足本土化,强攻技术,助力自主车企快速进行技术创新和产品迭代,另一方面以更灵活的方式为整车厂提供多样化的服务,快速响应他们的需求。令人欣慰的是,目前国内ADAS玩家已经开始崭露锋芒,未来随着终端市场对ADAS的需求逐渐释放,自主ADAS企业有望迎来更大的发展空间。

获取更多评论