海拉公布半年业绩:尽管销售额遭受电子零部件领域大规模挑战,但仍跑赢全球汽车市场

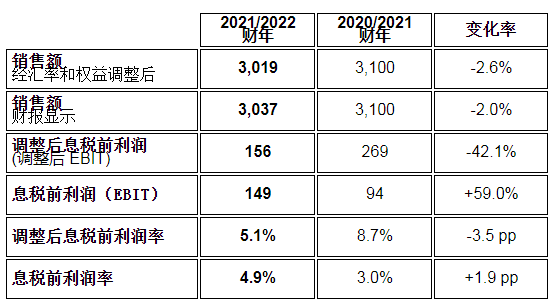

2021/2022财年前六个月,电子零部件领域的大规模挑战对国际汽车零部件供应商海拉的销售额和利润增长造成了严重影响。海拉今日公布了其完整及最终的半财年数据,同时确认了2021年11月29日已公布的初步财务数据。海拉集团上半财年(2021年6月1日至11月30日)经汇率和权益调整后的销售额相应下滑2.6%至30亿欧元(上财年同期:31亿欧元);财报显示的销售额下滑2.0%。第二季度经汇率和权益调整后的销售额下滑11.9%至15亿欧元(上财年同期:18亿欧元)。

由于销售额下滑和成本压力的上涨,调整后的息税前利润(调整后的EBIT)在前六个月降至1.56亿欧元(上财年同期:2.69亿欧元);调整后的息税前利润率为5.1%(上财年同期:8.7%)。第二季度调整后的息税前利润率为4.1%(上财年同期:12.1%)。财报显示的上半财年的息税前利润(EBIT)为1.49亿欧元(上财年同期:9400万欧元);息税前利润率为4.9%(上财年同期:3.0%)。与上财年相比的数据下滑可归因于竞争力可持续提升项目的相关记账费用。

海拉首席执行官Rolf Breidenbach博士表示:“当前的市场环境存在巨大挑战。受全球供应链和物流链大规模挑战的影响,第二财季全球轻型汽车产量下滑尤其严重。尽管存在这些不利因素,但我们总体表现良好。我们在汽车业务领域的发展仍然跑赢全球汽车市场,这一成就彰显了我们在该领域稳固的战略定位。此外,我们在售后市场和特殊原配套等其他业务领域的增长同样势头良好。”

尽管销售额下降,但汽车业务领域的发展仍然跑赢全球汽车市场

汽车业务领域的上半财年销售额下滑4.9%至26亿欧元(上财年同期:27亿欧元)。尽管如此,由于大项目的产品量产等原因,该业务领域的发展仍然跑赢同期收缩15%以上的全球汽车市场。汽车业务领域的息税前利润(EBIT)降至9200万欧元(上财年同期:2.18亿欧元);因此息税前利润率为3.6%(上财年同期:8.1%)。利润下滑首先归因于电子零部件领域的大规模挑战。叠加销量的下滑,这些因素最终导致材料和物流成本的上涨以及生产效率的下降。此外,为了应对大量新客户项目,研发费用也有所增加。

强劲的零部件和修理厂业务推动售后业务领域的积极发展

售后业务领域的上半财年销售额上涨了17.1%至2.83亿欧元(上财年同期:2.41亿欧元)。独立零部件业务在德国、波兰和美洲的发展势头尤其凸出。新近上市的mega macs X诊断设备对修理厂领域的销售产生了非常积极的影响。由于销量增加,售后业务领域的息税前利润(EBIT)在前六个月增长至3300万欧元(上财年同期:2900万欧元);息税前利润率达11.8%(上财年同期:11.9%)。

势头良好的农用和工程机械制造商业务助力特殊原配套业务领域的发展

在特殊原配套业务领域,上半财年的销售额上涨13.2%,至1.89亿欧元(上财年同期:1.67亿欧元)。这主要归结于农用和工程机械业务的持续好转,推动了销售额的增长。另外该业务领域的其他主要客户群体在上半财年也有所复苏。产量和混合效应及成功的成本节约措施,推动了息税前利润的上涨,至3200万欧元(上财年同期:1900万欧元),因此相应的息税前利润率提升至17.1%(上财年同期:11.3%)。

公司已于2021年11月29日对2021/2022财年全年业绩预测进行了调整

鉴于迄今为止的业务表现,公司预计下半财年市场复苏缓慢,成本负担也将加重,为此公司已于2021年11月29日进一步下调了本财年的销售额和利润预测。海拉预计2021/2022财年(2021年6月1日至2022年5月31日)经汇率和权益调整后的销售额约为5.9至62亿欧元(此前调整后为:约6.0至65亿欧元),按结构性措施和产品组合效应调整的息税前利润率约为3.5%至5.0%(此前调整后为:约5.0%至7.0%)。特别是本财年第三季度,材料和零部件的持续性短缺让公司面临产量下滑和成本负担进一步增加的重大挑战。

海拉首席执行官Rolf Breidenbach博士说:“行业环境仍然充满挑战。我们预计本财年轻型汽车产量将大幅下滑,零部件短缺仍将持续至2023年,而新冠疫情还将继续造成相当大的不确定性。尽管如此,凭借我们成熟的成本管控、创新的产品组合以及充足的订单,我们相信我们的业务增长仍将继续跑赢全球汽车市场。”

前六个月(6月1日至11月30日)关键财务数据(单位:百万欧元或销售额的百分比)

海拉2021/2022财年前半年财报已发布在海拉集团官网。 上述金额与百分比采用四舍五入处理,最终结果可能存在偏差。

获取更多评论